В этом выпуске я буду рассказывать Вам о всех прелестях банковской сферы, которые стоит знать для того, чтобы принимать инвестиционные решения по сектору. Стоит ведь разобраться в индустрии, в которую инвестирует сам Уоррен Баффетт (нет, Сбербанка в его портфолио нет, но 5 из 10 крупнейших инвестиций сейчас – банки)

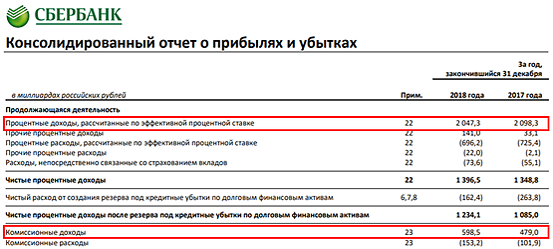

Начнём с самого базового: как банки зарабатывают деньги? Если мы посмотрим на финансовые отчёты банков, то увидим там две основные статьи дохода, которые формируют заработок банков: процентные доходы и комиссионные доходы. Давайте посмотрим на каждый из этих источников заработка более подробно.

Процентные доходы

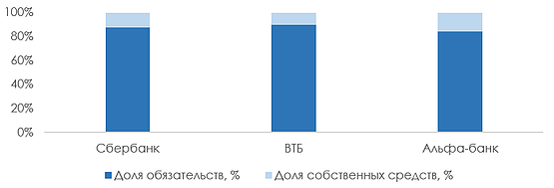

Процентные доходы – доходы, которые банки получают в качестве процентов. Всё достаточно просто: банки выдают кредиты физическим и юридическим лицам под процент. В принципе, это основной банковский продукт. Откуда банки берут деньги для того, чтобы дать их в кредит? Есть два основных источника: собственные средства и внешние обязательства. Собственные средства - это, в основном, капитал и нераспределённая прибыль предыдущих периодов. Внешние обязательства – в основном, средства на счетах физических и юридических лиц. При этом внешние средства существенно перевешивают собственные средства на балансе крупных банков (в 5-9 раз больше), так как это позволяет банкам больше зарабатывать. Тут можно было бы уйти в долгие разговоры о долговом рычаге банков и о достаточности капитала, но этим мы займёмся в другой раз.

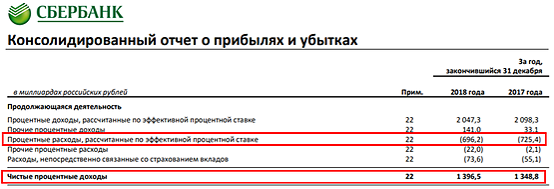

Процентные расходы и Чистые процентные доходы

То есть процентные доходы в основном формируются за счёт средств, привлеченных со стороны. Логично, что привлекать средства бесплатно нельзя, да и доходы без расходов тоже встречаются редко. Тут мы начинаем знакомиться с процентными расходами: средства, которые банки выплачивают по процентам. То есть физические и юридические лица приносят деньги в банк и хранят их там под процент (не очень большой, разумеется).

То есть банки принимают деньги на депозиты и выдают их в качестве кредита. Логично, что процент, под который они выдают деньги, больше процента, под который им дают деньги.

Разница между этими процентами и помогает зарабатывать. Этот заработок называется «Чистые процентные доходы».

Чистые процентные доходы зависят от двух факторов: объёмов депозитов/кредитов, а также разницы между процентами по кредитам и депозитам. Давайте подробнее остановимся на втором факторе.

Чистая процентная маржа

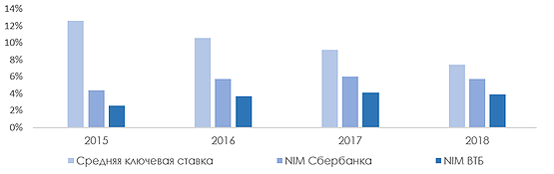

Разница между процентами по кредитам и депозитам – один из важнейших показателей для банка. Есть специальный показатель, который отражает эту разницу: чистая процентная маржа или Net Interest Margin (NIM). Соответственно, чем больше эта цифра, тем больше банки зарабатывают при заданных структуре и объёме депозитов и кредитов.

От чего зависит чистая процентная маржа? Основные факторы:

- ключевая ставка в экономике

- структура активов и пассивов

Если структура активов и пассивов – фактор, контролируемый банками, то ключевая ставка не зависит от банков и меняется чаще. Разберёмся подробнее с каждым из пунктов.

Начнём с ключевой ставки в экономике. Её увеличение помогает банкам увеличивать чистую процентную маржу. Это происходит за счёт того, что некоторые инвестиционные инструменты, используемые банками, привязаны к ключевой ставке, потому при повышении ключевой ставки доходность по ним тоже увеличивается, что увеличивает процентную маржу.

На самом деле, этот фактор несильно влияет на российские банки последние несколько лет. Как мы видим, процентные ставки падают с 2015 года, а чистая процентная маржа Сбербанка и ВТБ то повышается, то понижается. Это вызвано тем, что большая часть процентных доходов банков заложена в кредиты, ставки по которым при движении ключевой ставки меняются сопоставимо со ставками по депозитам. Например, у Сбербанка доля доходов от кредитов в процентных доходах составляет 87%, в то время как у JP Morgan (один из крупнейших американских банков) только 64%.

Кстати, вы когда-нибудь задумывались над тем, почему при оценке банков никогда не используется показатель EV/EBITDA? Суть в том, что у банков вообще не существует такого понятия как EBITDA. Это вызвано тем, что кредиты для банка – продукт, а не источник финансирования, поэтому и на расходы по процентам надо смотреть под другим углом. Это значит, что I в EBITDA теряет смысл, значит и показатель EBITDA теряет смысл, поэтому использование EV/EBITDA для банка – невозможно.

Второй фактор, влияющий на чистую процентную маржу – структура депозитов и кредитов. Процент по депозитам и кредитам зависит от ключевой ставки (рассмотрели выше), надёжности и бренда банка, а также особенностями клиентов банка. С брендом и надёжностью банка всё достаточно понятно: чем надёжнее банк, тем меньше ставку они могут предлагать по депозитам (стандартный risk/reward).

Давайте более подробно поговорим о том, кому банки дают кредиты и на что это влияет. Перед всеми банками постоянно встаёт вопрос: давать кредиты большему количеству людей и иметь шанс получить больший доход или дать кредит меньшему количеству людей, которые наверняка заплатят по кредиту, и уменьшить свой риск. Ответ на этот вопрос каждый раз определяет чистую процентную маржу банка.

То есть надо понимать, что каждый раз, когда банк даёт деньги в кредит, он может потерять эти деньги с разной вероятностью. И за каждым рублём, стоящим в графе «Процентный доход» стоит кредит, который потенциально может быть не выплачен.

Комиссионные доходы

Теперь посмотрим на другую статью доходов банков: комиссионные доходы. Комиссионный бизнес обеспечивает банк безрисковым доходом: банк просто берёт комиссию за обеспечение операций, которые делают его клиенты.

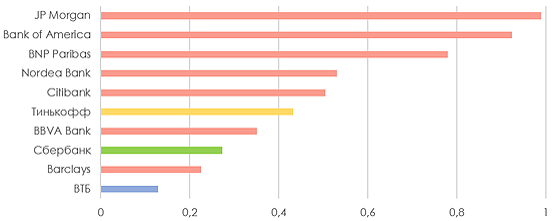

Интересно, что у российских банков, кроме Тинькоффа, непроцентные доходы существенно меньше процентных, в то время как у многих лидеров банковского сектора других стран отношение непроцентных доходов к процентным существенно выше. Потенциально это может стать существенным фактором роста для наших банков без существенного увеличения риска. При этом мы видим, что Сбербанк уже начинает пользоваться этим фактором роста: комиссионные доходы за последний год выросли на 25%.

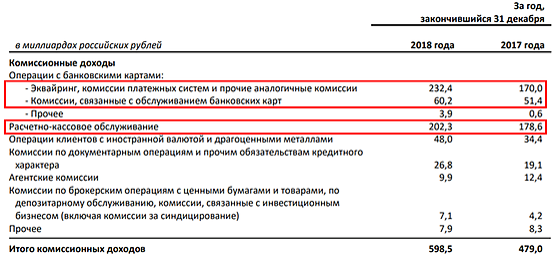

Основной фактор, за счёт которого будет происходить рост в этой сфере – большее вовлечение физических и юридических лиц в банкинг. Посмотрим на структуру комиссионных доходов. Основные статьи в нём – эквайринг, комиссии по обслуживанию карт и расчётно-кассовое обслуживание. Все они в большой степени завязаны на переходе денег в безналичную форму, что увеличит контакт банка с деньгами. Это соотносится с мировым трендом по переходу денег в безналичную форму, так называемая cash war. Этот тренд поможет банкам увеличивать свои комиссионные доходы.

Безусловный лидер по комиссионным доходам – Тинькофф:

- Высокая доля относительно конкурентов.

- Темп роста заоблачный (89% темп прирост за 9М 2018).

Это позволяет банку быть намного устойчивее в кризисы и проходить их с меньшими убытками. Почему? Во время кризиса выплачивать кредиты становится тяжелее, потому эта часть дохода банка страдает больше всего, а комиссионные доходы попадают под меньший удар.

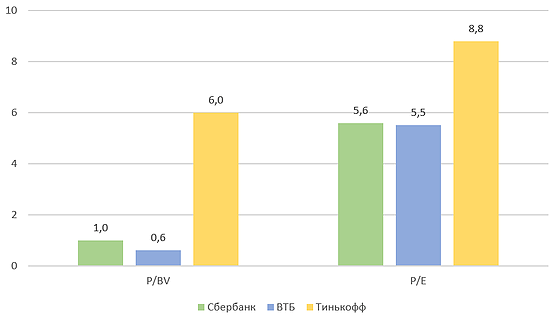

Кстати, это влияет на мультипликатор P/BV: у Тинькоффа он существенно выше, чем у Сбера и ВТБ (6,0х против 1,2х и 0,6х соответственно), так как на каждый рубль процентных доходов Тинькофф ещё зарабатывает гораздо больше комиссионных, которые не отражаются на балансе. Но если посмотреть по P/E, банки более сравнимы, но с поправкой на премию за рост для Тинькоффа.

На этом всё на сегодня. Мы начали разбираться с банками и с тем, как они зарабатывают деньги. В следующий раз мы разберёмся с банковскими рисками.