Акции стальной тройки за последний месяц снизились в среднем на 5-10%, несмотря на благоприятные макроэкономические факторы. Постараемся разобраться, стоит ли ожидать роста котировок в этом году от чёрной металлургии.

В оценке металлургии стоит учитывать несколько факторов, особо важные из них мы рассмотрим в посте:

- Объёмы производства;

- Цены на сталь, сырье (железная руда, металлолом, уголь);

- Размер капитальных затрат, так как влияет на свободный денежный поток и в итоге на возможность делевериджа

Производство 2021: ММК впереди за счёт конца реконструкции стана 2500

Объёмы продаж НЛМК и Северстали, скорее всего, не сильно изменятся в текущем году (в 2020 они незначительно упали — ввиду физических свойств стали металлурги готовы жертвовать ценой, но не объёмами), а вот продажи ММК вырастут на 15% за счёт окончания реконструкции стана горячей прокатки 2500 (+1,7т стали ежегодно). Это, кстати, положительно отразится на удельных издержках, так как ~60% всех издержек — фиксированные.

Цены на сталь — долго ли будут высокими?

Ещё в конце 2020 года мы говорили нашим клиентам, что текущие цены на сталь не в цене металлургов.

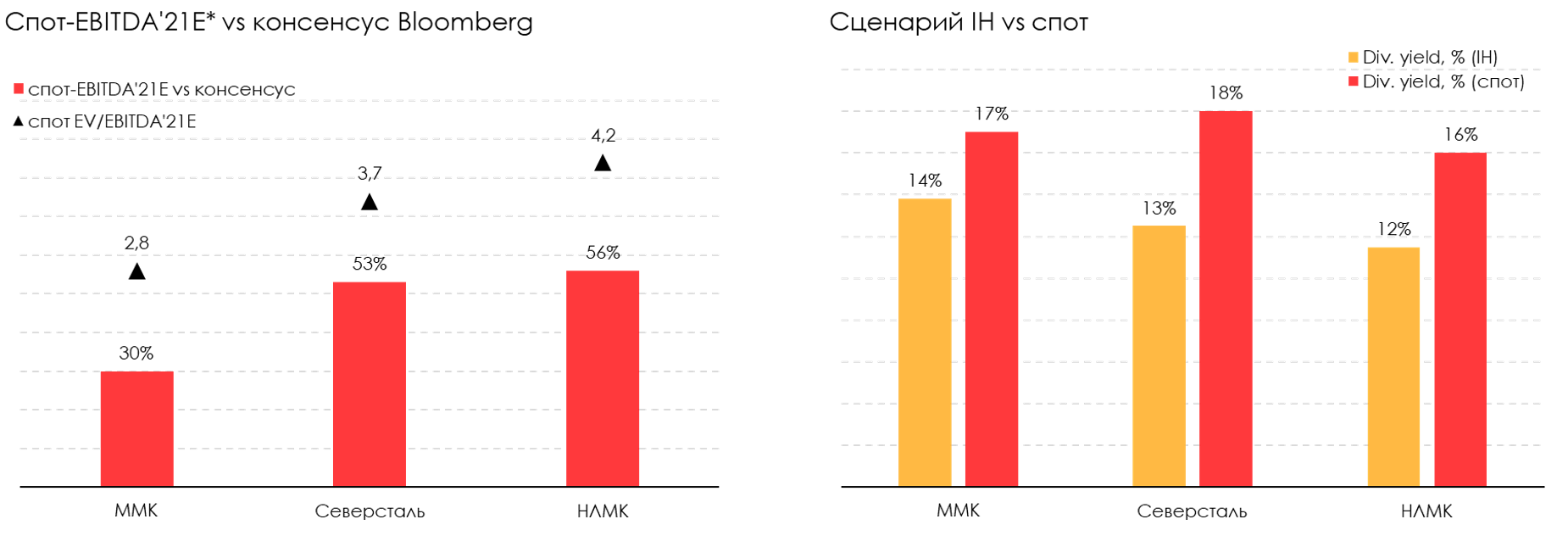

Экспортные цены на г/к сталь на базисе FOB Чёрное море ожидаемо снизились с рекордных 770 до 690 $/т. Но и такие уровни не закладываются рынком. По нашим оценкам, консенсус закладывает ~ 530-550 $/т в течение 2021 года.

Мы закладываем 580 в среднем в течение 2021 года. Это на 30% выше средних уровней за последние 5 лет. Снижение возможно за счёт возвращения ранее выбывших европейских мощностей. Они начали возвращаться ещё в конце сентября 2020 и должны выйти на прежнюю проектную мощность в начале 2К21.

Тем не менее, высокие цены на сырье (железную руду и металлолом), а также дополнительные расходы, связанные с ESG проектами, будут выступать в качестве поддержки.

Капитальные затраты: пик пройден у НЛМК и Северстали, рост — у ММК

С капитальными затратами все просто. Чем больше расходы, тем меньше свободный денежный поток при прочих равных. При большем росте долга относительно кэша растёт объём чистого долга, который негативно влияет на фундаментальную оценку капитала компании.

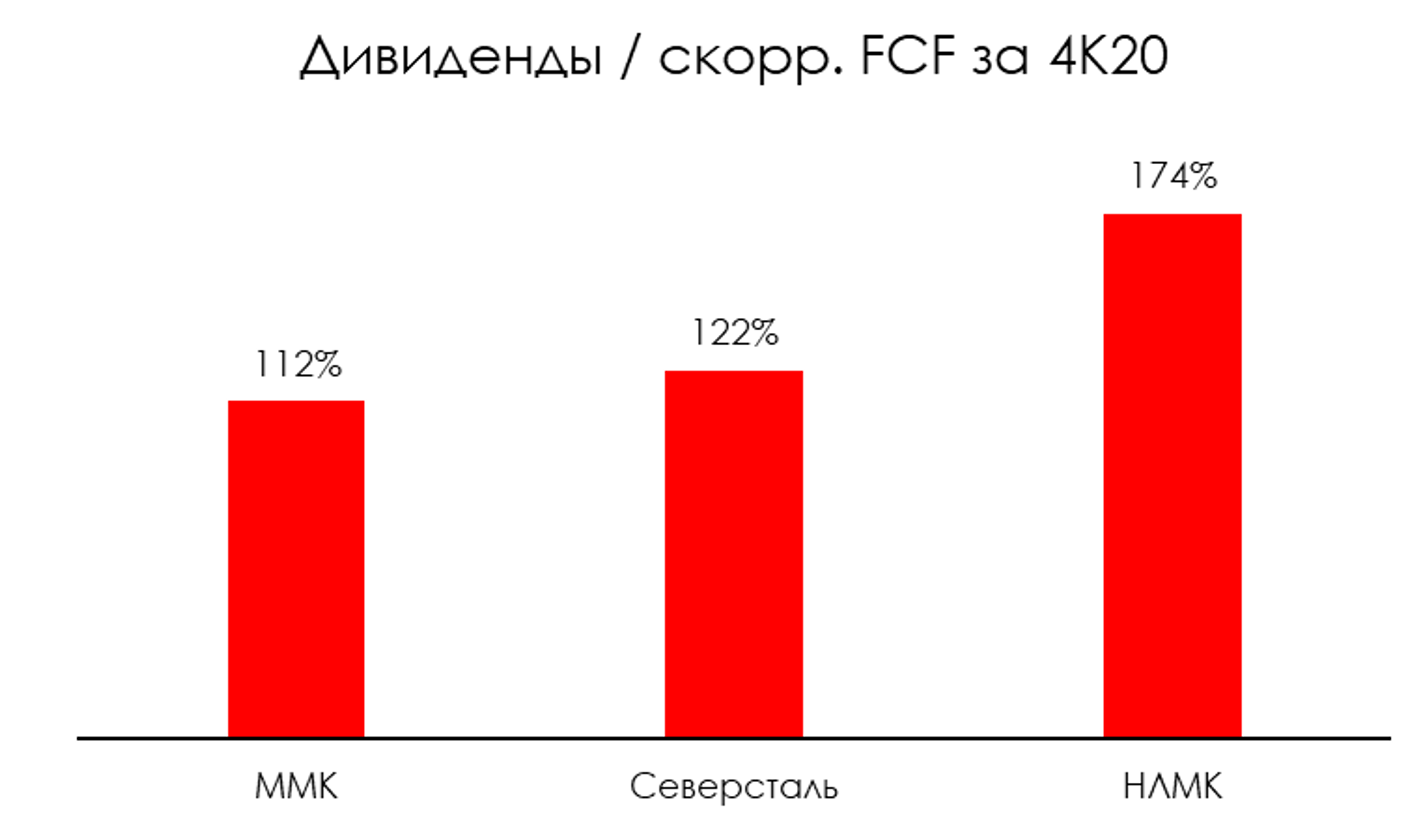

Тем не менее, в качестве «извинения со стороны заведения» металлурги скорректировали свои дивидендные политики в 2019-2020 гг., согласно которым экстра-капекс не влияет на дивиденды. Более того, металлурги последнее время направляют на дивиденды более 100% скорректированного денежного потока, ведь надо радовать консенсус и инвесторов.

По чем в итоге сталь?

В оценке стальных гигантов стоит учитывать несколько показателей — форвардный мультипликатор, а также форвардную дивидендую доходность относительно целевых или хотя бы исторических уровней.

Так, согласно нашим расчётам, мультипликаторы и доходности получаются следующими:

>> ММК: 3,3-3,7x EV/EBITDA 21-22E (против исторического 4,0-4,5х); Дивидендная доходность 21-22E ~ 15,5-16,8%.

>> НЛМК: 4,3-5,1x EV/EBITDA 21-22E (против среднего 5,5-6,0х); Дивидендная доходность 21-22E ~ 16,8-13,1%.

>> Северсталь: 4,2-5,1x EV/EBITDA 21-22E (против среднего 5,3 – 5,6х); Дивидендная доходность 21-22E ~ 15,2-13,4%.

Видно, что оценки на 2 года вперёд выглядят привлекательными на горизонте 2 лет (в 2022 году мы закладываем цену на г/к сталь FOB Чёрное море ~ 490$/т — на уровне средних за последние 5 лет).

С учётом привлекательной оценки и высокой дивидендной доходности держать акции стальных компаний выглядит аргументированно.