Top of mind

В пятницу произошло нечто интересное: Трамп приостановил сбор налогов на доходы с людей с годовым доходом ниже $100,000, дал распоряжение выплачивать пособия $400 в неделю вместо $600 и продлил мораторий на выселение за неуплату аренды.

- по мнению юристов, это незаконно, но оспорить это в судебном порядке займет несколько месяцев (как со стеной от Мексики)

Рынки выглядят все также перегретыми, и накопилось немало причин выпустить пар:

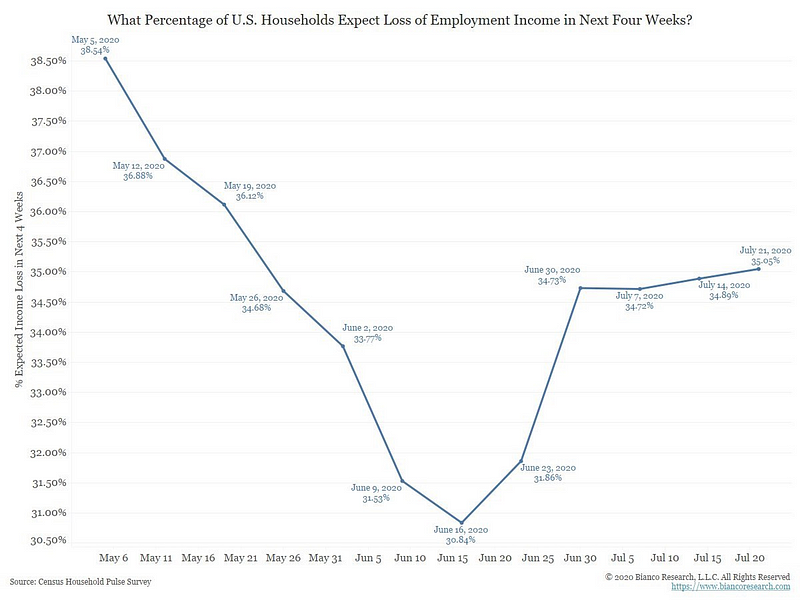

- put/call ratio на минимумах, рынок в зоне жадности, но в то же время ускорение коронавируса становится заметно уже во всем мире. Вот, например, эффект на США — гораздо больше людей ожидают что их уволят в ближайший месяц:

- COVID ускорился в Европе (Германия, Испания)и в Индии (60,000 в день)

- QE от ФРС до конца сентября окажется меньше чем объем заимствований (подробнее — вот здесь), т.е. ликвидность сократится

- на рынке нефти Саудовская Аравия не готова дать ценам вырасти (снизила ориентиры цен на $2 на ключевых рынках), т.к. хочет не упустить долю рынка — это ограничивает рост акций нефтегаза РФ

- отношения США с Китаем обострились достаточно сильно. Посмотрим, как пройдет встреча 15 августа по Торговой Сделке

Ходят слухи, что в России с 20 сентября вводится вновь режим ограничений. Посмотрим...

Сырье и валюта

На рынках сырья все продолжает определяться ситуацией с индексом доллара DXY: это взвешенная стоимость доллара к корзине ключевых валют, и на фоне избытка $$$ (банки не кредитуют, ФРС проводит QE) и рисков COVID по США доллар упал, дав возможность вырасти в долларах ключевому сырью.

- нефть в этом контексте выросла выше $45 случайно. Если не будет новых низов по DXY, то я бы не ждал и устойчиво нефти выше $45, особенно с учетом ускорения COVID и действий Саудовской Аравии

- золото и серебро предприняли попытку скорректироватся (мы прогнозировали top золота $2050, вышло $2,069), и я считаю у них есть шансы это движение продолжить — уход от рисков (risk off) и сильный доллар, снижение избытка ликвидности, COVID в Европе — все это поводы доллару вырасти и золоту с серебром откатить в августе-сентябре (цели по серебру $26.2-$27.3 и по золоту $1920-$1980)

Доллар к рублю прошел выходные с Минском, теперь видимо будет торговаться дальше более спокойно. Думаю, если все нормально, до среды доллар отольется пониже, а там после аукциона ОФЗ можно думать о спекулятивной покупке.

Рынок акций РФ

На рынке акций, пока нет форс-мажора, есть плюсовый результат, но без роста нефти и роста USD расти сложно. Акции нефтегаза оценены справедливо плюс-минус, и поэтому чтобы им выйти на новый виток роста, нужно:

- ОПЕК+ придержать цены ниже $45 и нивелировать свои сокращения, не дав долю рынка остальным (1–2 кваратала на это)

- далее “на полной мощности” дать ценам вырасти ( весной 2021)

Исходя из этого, скорее всего наш рынок не сможет показать ощутимый рост, и если даже акции прибавят будет в самый раз такой рост шортить для подстраховки — начало августа пока прошло без стресса, но к концу месяца все может сыграть (писал об этом ранее).

На что обращу внимание:

- 12 августа объявят итоги ребаланса индекса MSCI. На этом Yandex могут вынести на новую вершину, наказав шортистов, а потом акция провалится к 4000 и ниже: брокеры и спекулянты скупали акции для покупки фондами, следующими индексу MSCI, на сумму свыше $1 млрд., и 12–13 числа продадут эти акции по верхам

- … в этот же день может быть момент купить другие акции индекса подешевле (или закрыть шорт) — например, акции ММК. Вот состав индекса

Облигации РФ

Рынок ОФЗ продолжает стагнировать, но на прошлой неделе был зафиксирован чистый приток в ОФЗ на сумму более 15 млрд руб, впервые за последний месяц.

Временные волноообразные притоки в ОФЗ могут случаться, но стратегически, рынок потерял привлекательность для нерезидентов. В ОФЗ может быть интересна валютная составляющая при укреплении рубля до конца года, но с высокой долей вероятности любые значительные моменты роста длинных ОФЗ будут использоваться участниками рынка для фиксации прибыли

Корпоративный сегмент торгуется на низких торговых оборотах на фоне летнего затишья, что вынуждает участников рынка давать премию за неликвидный стакан в случае покупки или продажи бумаг

Российский рубль чувствует себя лучше валют-аналогов среди развивающихся стран. Новый виток риск аппетита на фоне продления переговоров по стимулам в США, может создать хорошие возможности входа в валюту при курсе ниже 73₽/$ на краткосрочном горизонте

Удачи в торгах!