За последнее десятилетие мировой рынок электромобилей сделал огромный скачок вперед. Но даже несмотря на то, что мы уже наблюдаем невероятный рост количества электромобилей во всем мире, отраслевые прогнозы позволяют предположить, что мы только в начале всего пути.

Сегодня мы посмотрим:

- почему растёт рынок EV;

- где он развивается активнее всего;

- сможет ли классический автопром на нём закрепиться.

Взгляд в будущее: рынок электромобилей (EV) вырастет в 7 раз

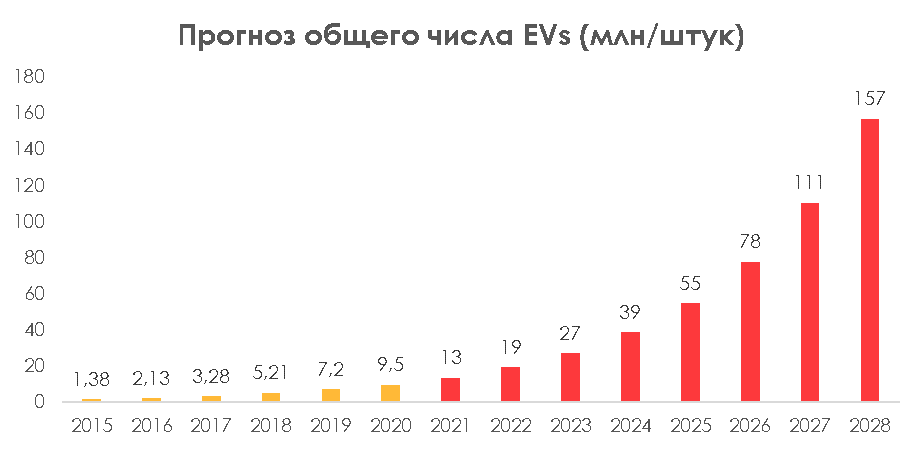

Grand View Research прогнозирует рост рынка электрокаров (EV) на 42% год к году до 2028, что увеличит текущее кол-во электромобилей на дорогах с 9,5 млн штук до 157 млн:

При этом, по версии CarsGuide, в мире существует 1,4 млрд автомобилей. По разным прогнозам, рост рынка числа автомобилей в штуках с учетом текущего уровня выбытия сохранится примерно на том же уровне. Это означает, что электромобили составят ~10% объема всего рынка автомобилей.

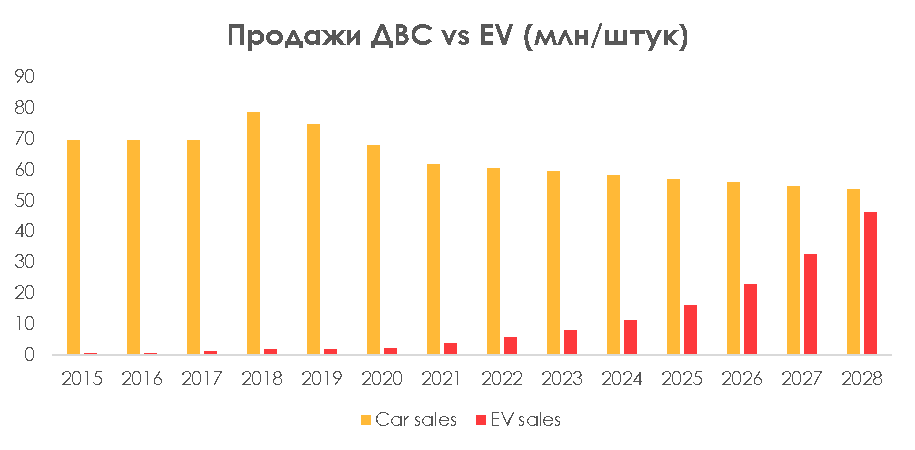

Еще лучше дело обстоит при сравнении числа продаж электромобилей vs бензиновых автомобилей:

Доля EV в общих объёмах продаж продолжит свой рост, несмотря на незначительное замедление в 2020 году. Ожидается, что к 2030 году доля продаваемых электрических автомобилей достигнет 22% в Китае, 30% в США, а также 40% в Европе благодаря росту тренда на ответственное отношение к природе. А по итогам 2030 года общий общем продаж электрических авто превысит авто на ДВС.

Почему растет рынок электромобилей?

Но теперь вернемся в настоящее и посмотрим, что формирует спрос на электромобили сейчас.

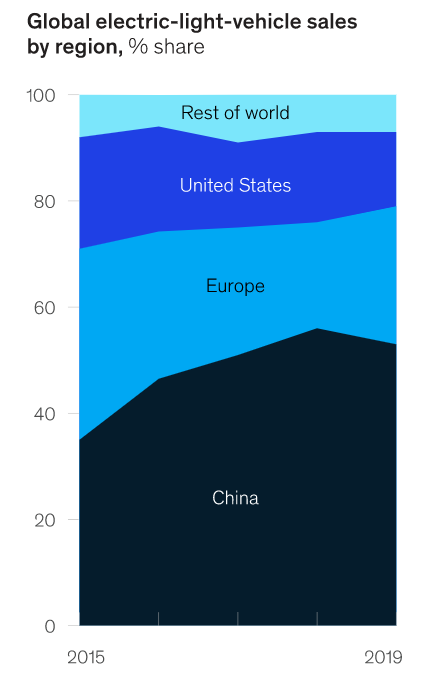

По данным McKinsey, рынок EV сконцентрирован в трёх регионах: Китай, Европа и США:

Китай: государственное стимулирование и инфраструктура

Относительно медленный рост рынка электромобилей в Китае в 2019 году отражает влияние значительного сокращения субсидий для граждан на покупку электромобиля. Центральное правительство отменило субсидии на покупку транспортных средств, которые достигают пробега на полном аккумуляторе менее 200 километров, и сократило субсидии на 67% для электромобилей с запасом хода более 400 километров.

В целом Китай идёт в сторону неденежного стимулирования рынка через инфраструктурные инвестиции в развитие блока электрических «заправок». Однако COVID-19 немного поменял планы центрального правительства, и оно продлило программу нулевого налога на покупку EV и дополнительные денежные стимулы до 2022 года.

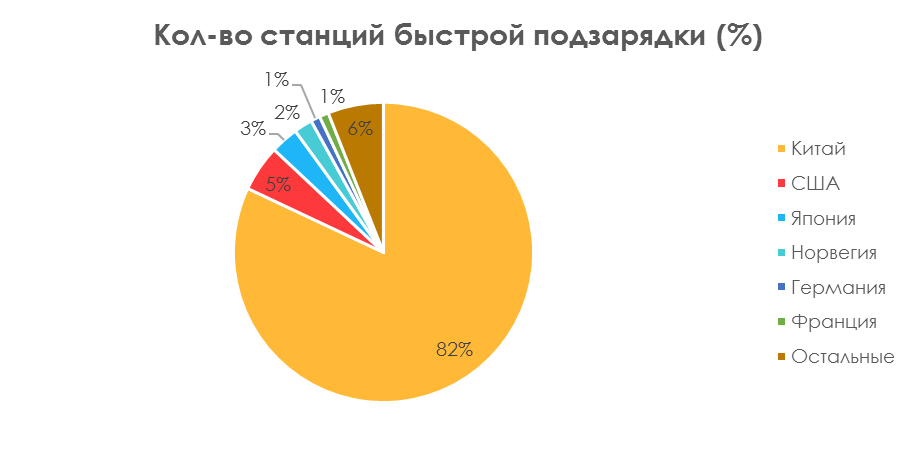

Важно отметить, что, по данным Международного энергетического агентства, у Китая уже достаточно развитая инфраструктура — 80% всех «быстрых» заправок для электромобилей находится именно там:

В итоге китайский рынок EV развивался за счет денежных стимулов, а будет развиваться за счет создания комфортной инфраструктуры для водителей электрокаров.

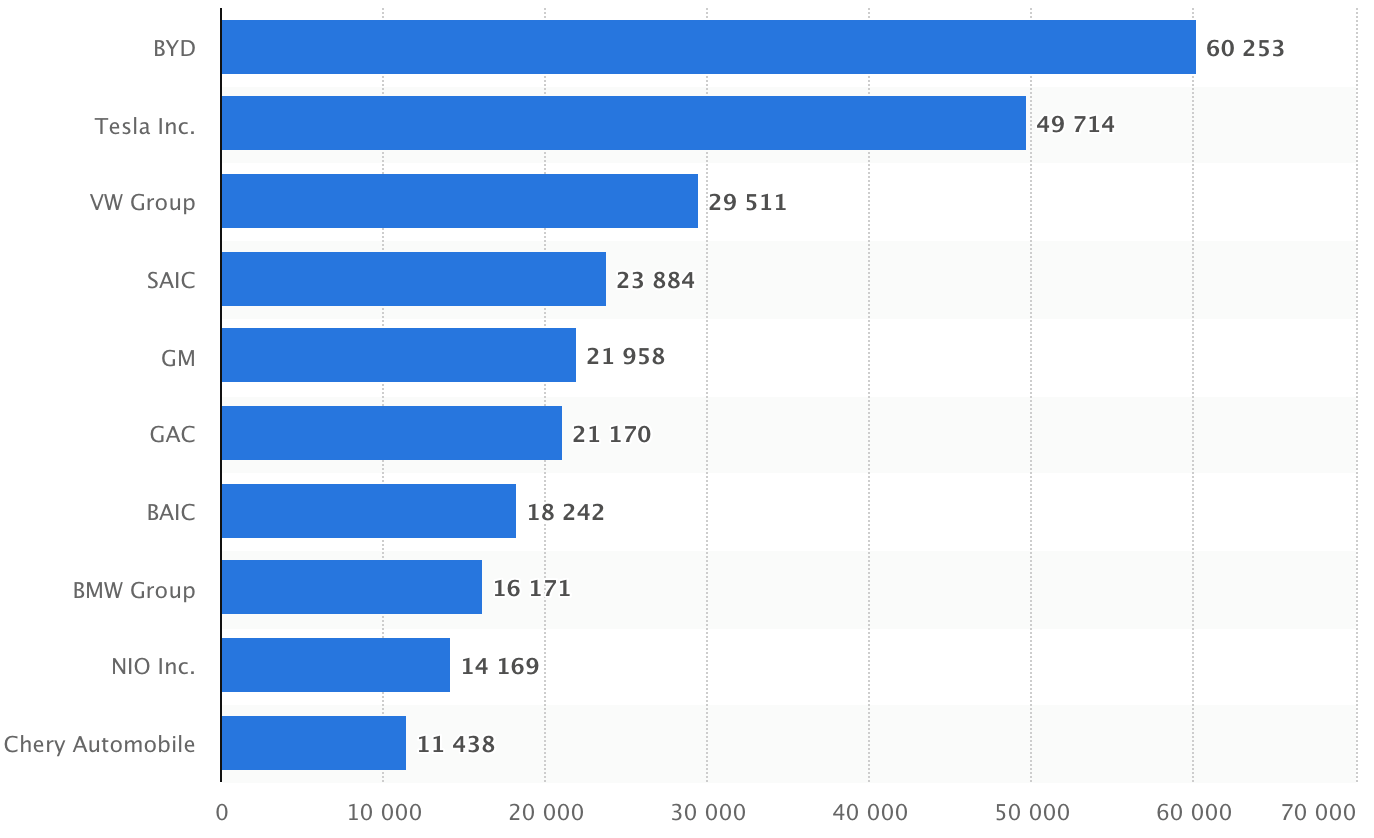

По итогам I полугодия 2020 года, продажи легковых электрических автомобилей в Китае превысили 400 тыс. единиц. По данным Statista, в тройку лидеров попали BYD, Tesla и VW Group:

Стоит отметить, что ввиду запуска дополнительной производственной мощности в Китае Tesla смогла выйти на установленный таргет по выпуску автомобилей в 500 тыс. единиц.

Европа и США: зеленая повестка демократов

Рынок EV в США и Европе растет в основном за счет общего тренда на переход к чистой энергетике. В отличие от Китая, население стран Европы и США уже давно и активно за это выступает самостоятельно, однако государственная поддержка играет немаловажную роль.

В Европе было подписано соглашение о нулевом выбросе углекислого газа в атмосферу к 2030 году, и правительственные блоки формируют планы по уровню выбросов для каждого сектора.

В результате если компания не укладывается с уровнем выбросов, то она обязана либо перейти на биотопливо / пересесть на электромобили/электротраки, либо купить NEV кредиты. NEV кредиты достаются производителям в сфере чистой энергетики, которые они активно перепродают «грязным компаниям».

Таргетирование уровня выбросов негативно сказывается на классических автопроизводителях. Они вынуждены перекладывать их стоимость на потребление через рост цен или снижать операционную маржинальность.

В США на государственное субсидирование могут полагаться компании, чьи совокупные отгрузки авто на электрической тяге достигли 200 тыс. единиц. Покупатели могут получить налоговые льготы со стороны государства в размере до $7500. Стоит отметить, что только GM и Tesla перешагнули установленную планку.

В США и Европе денежное стимулирование рынка, так же как и в Китае, активно сокращается, и государства переходят к формам неденежного стимулирования — через формирование инфраструктуры и таргетирования уровня выбросов.

Все это подталкивает и классических производителей к переходу на EV или гибридные автомобили.

Переход на EV не принесет роста классическим производителям

Существующие производители, такие как General Motors, Ford, Nissan и другие, объявили о планах по скорейшей электрификации своих авто не просто в целях удовлетворения растущего спроса на EV машины, а удержания текущей доли рынка в разных сегментах. Собственная каннибализация в угоду быстрорастущему рынку электрических автомобилей приведет к перетоку продаж ДВС сегмента к EV.

В наиболее выгодном положении окажутся традиционные автомобильные компании с агрессивной политикой вывода новых EV моделей на мировой рынок и корпорации, специализирующиеся чисто на электрических авто (Tesla, NIO, Xpeng).

Однако General Motors может во многом выиграть за счет агрессивной программы перехода на EV и меньше потерять в классическом сегменте.

Компания планирует:

- Вывести около 30 новых моделей на электрической тяге концу 2025 года.

- Нарастить долю в EV авто до 40% в общем объеме реализации против 1% к текущим цифрам.

- Нарастить инвестиционную программу до $27 млрд, что превышает траты ближайшего конкурента (Ford) практически в 3 раза.

Также GM разрабатывает очень эффективную батарею, что позволит снизить расходы на производство до 60% и увеличить дальность хода практически в 2 раза. Более того, холдинг занимается разработкой своего софта для беспилотного транспорта через подразделение Cruise. По версиям некоторых агентств он обходит FDS Теслы.

В менее выгодном свете смотрится компания Ford, которая делает ставку на электрификацию только своих двух бестселлеров: Transit и F-Series. Также инвестиционная программа перехода на электрические автомобили составляет всего $11 млрд.

Инвестиции решают всё

Электромобили сегодня — довольно дорогое удовольствие, не доступное среднему потребителю. Одни из самых бюджетных версий стоят порядка $30 тысяч, что, с учетом субсидий, ставит EV на одном уровне с ценой классического автомобиля. Однако самая дешевая версия — далеко не лучшая, поэтому уступает в классе комфорта за счет низкого запаса хода. Всё это ведет к тому, что производители активно вкладываются в снижение стоимости самой дорогой части машины — батареи:

Первыми достигнут этого производители, давно инвестировавшие в данную технологию, то есть ключевые игроки электропрома.

Лидеры сегодня — лидеры завтра

Мы ожидаем, что текущие лидеры — Tesla, GM, NIO и Xpeng — за счет крупных инвестиций в технологии в прошлом в полной мере выиграют от роста рынка EV.

Классические автопроизводители отстанут в развитии и будут стремиться сохранить нынешнюю долю рынка за счет частичной каннибализации от основного ДВС сегмента.