Пролог

Целостное состояние финансовой системы США невозможно описать без двух его компонентов: текущего курса денежно-кредитной политики ФРС США и фондового рынка. Однако считается, что наиболее значимой частью выступает именно курс ДКП, так как он задает тон развитию не только национального фондового рынка, но и всего мира. В связи с этим мы решили разобраться, справедливо ли утверждение о том, что именно ФРС США диктует будущее направление движения рынка и как движение процентных ставок отражается на различных секторах экономики.

В статье мы рассмотрим:

- какая динамика баланса ФРС;

- как политика ФРС влияет на фондовый рынок;

- что ожидать в будущем.

Активы ФРС за последние 18 лет выросли в 11 раз

Федеральная резервная система — это центральный банк в США, который отвечает за курс денежно-кредитной политики всей страны. Для достижения краткосрочных или долгосрочных экономических целей ФРС может менять соотношение баланса между своими активами и пассивами в целях регулирования предложения денег в экономике страны.

Баланс ФРС США не слишком отличается по своей сути от баланса публичной компании. Центральный банк также имеет пассивы и активы. В качестве активов в основном выступают государственные облигации различной дюрации и ипотечные ценные бумаги. В свою очередь, основной статьей пассивов баланса Федеральной резервной системы являются банкноты ФРС (фиатные деньги) и депозиты, которые хранятся на счетах в Федеральных резервных банках.

За последние 18 лет активы ФРС выросли в 11 раз. Впервые баланс США начал раздуваться во время ипотечного кризиса 2007–2008 года. Центральный банк применил методику количественного смягчения и начал закупать себе на баланс государственные облигации, а также ипотечные ценные бумаги, чтобы насытить экономику ликвидностью. Это только ускорило тренд на падение доходности государственных бумаг США. На этом эксперимент не прекратился, и Федеральный комитет по операциям на открытом рынке вплоть до 2012 года продолжал увеличивать месячные квоты на покупку бумаг с рынка. Затем, когда уровень безработицы в США в 2014 году ускорил свое снижение и опустился ниже 6,5%, ФРС начала продавать облигации на рынок. После этого за период с 2020 года по 2021 год объем активов практически удвоился ввиду беспрецедентных мер поддержки экономики США в лице нового количественного смягчения.

Источник: FRED, Investing

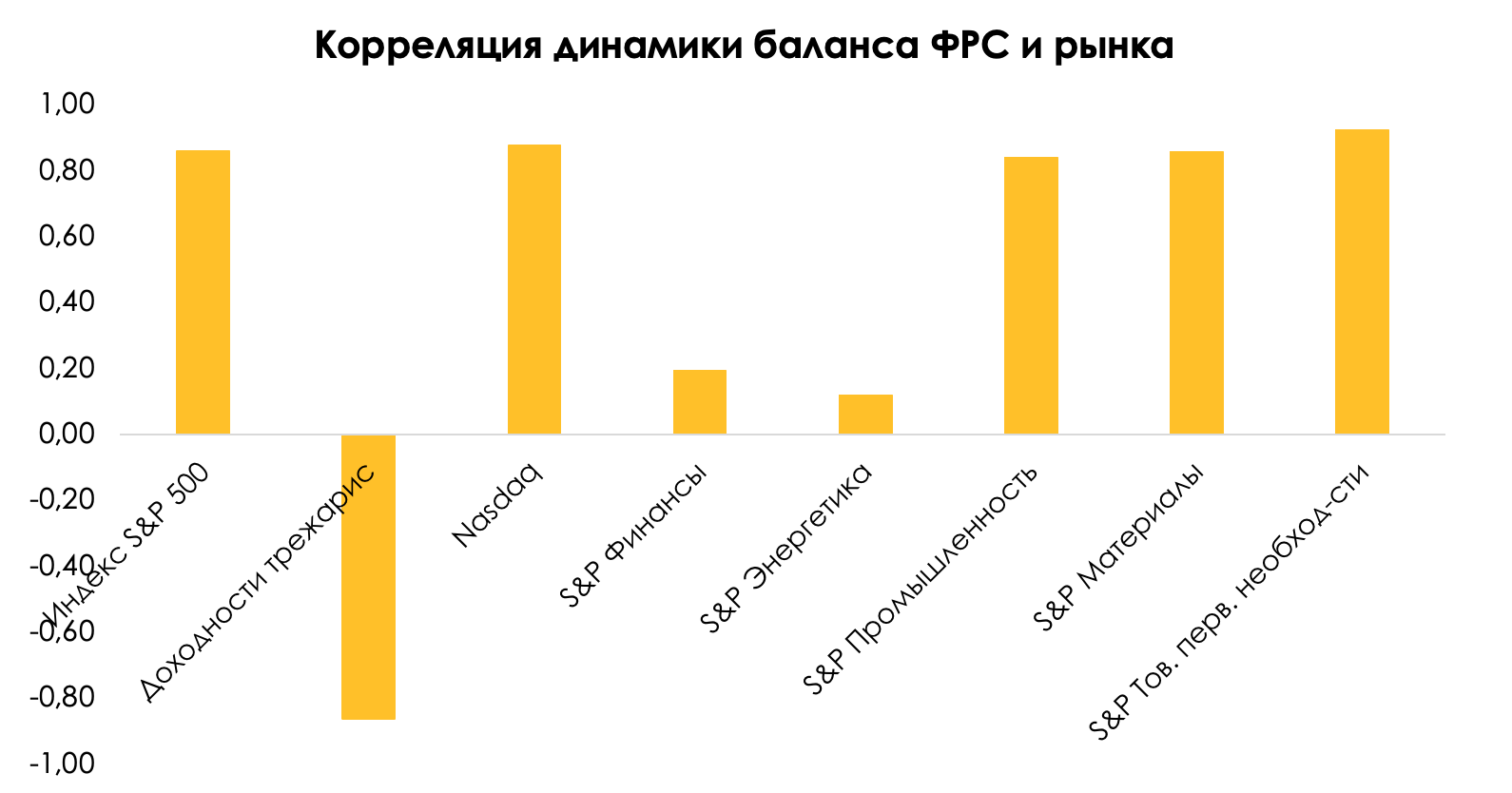

Сектор финансов и энергетики имеют низкую корреляцию c активами ФРС

Как и ожидалось, динамика доходности трежарис имеет отрицательную корреляцию с динамикой баланса ФРС США. Покупка государственных облигаций ведет к повышению их стоимости, а как следствие, приводит к снижению их доходности. Наиболее существенную положительную корреляцию с динамикой активов ФРС продемонстрировали индекс S&P 500, NASDAQ и три отраслевых индекса (промышленность, материалы, а также индекс компаний, реализующих товары первой необходимости). Это свидетельствует о том, что увеличение предложения денег в экономике оказывает положительное влияние на динамику этих секторов, тогда как компании из финансового сектора и энергетики практически не реагируют.

Источник: расчет Invest Heroes

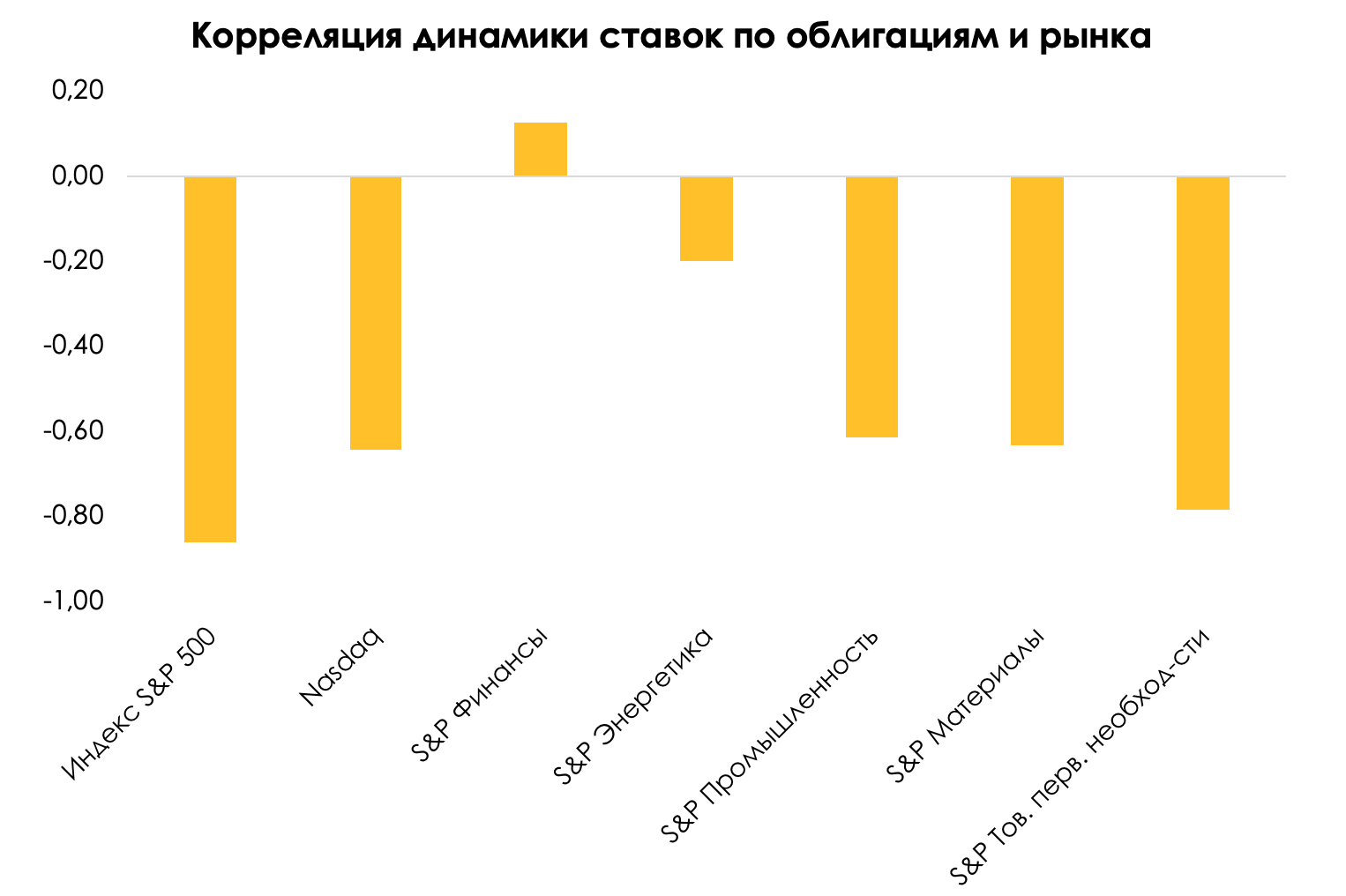

В свою очередь, практически все сектора экономики негативно коррелируют с динамикой доходности государственных облигаций в США. Иными словами, повышение доходности государственных облигаций будет давить на динамику компаний из промышленного сектора, материалов, энергетики (в меньшей степени) и товаров первой необходимости. Однако финансовый сектор будет чувствовать себя чуть лучше рынка.

Мы ожидаем, что ставки по долгу будут расти в 3 и 4 кварталах 2021 года. В первую очередь это связано с постепенным сворачиванием программы количественного смягчения в США, а также увеличением аукционов государственным облигаций для покрытия национальных проектов и инфраструктурного плана.

Источник: расчет Invest Heroes

Вывод

Мы считаем, что курс денежно-кредитной политики всей страны определяет движение фондового рынка. В конце 2 квартала 2021 года ФРС за счет QE выкупал очень большие объёмы новых размещений Treasuries, что ограничивало их покупку розничными инвесторами. Из-за этого доходность облигаций снижалась, что поддержало рост индексов и привело к обновлению максимумов в S&P 500 и NASDAQ. В 3 и 4 кварталах ожидается еще большее число новых выпусков трежарис под инфраструктурную программу Джо Байдена, поэтому на этот раз влияние ФРС будет низким и инфляция возьмет своё. Высокие темпы инфляции в США будут давить на долг США и его продолжат распродавать, что подтолкнет доходности вверх. Согласно нашему исследованию, рост доходности трежарис может привести к снижению не только компаний из технологического сектора, но и из отраслевых индексов (материалы, товары первой необходимости и энергетика).