Top of mind / todays special

Думаю многие уже слышали дискуссии о том, что США и другие страны сейчас печатают резервные валюты (доллары, евро, иены, юани) и это грозит инфляцией. ответ на этот вопрос — не праздный, т.к. если запустится механизм инфляции в долларе США, то изменится и расклад на всех рынках. При запуске инфляции 3-5% в USD:

- при инфляции акции рванут вверх… а чуть позже когда ФРС начнет с ней бороться и повысит % ставки — сильно упадут (ведь требуемая доходность повысится)

- золото почти что уверен что вырастет до $2500-3000 и акции Полюса вырастут до 25,000-30,000 руб. за штучку:)

- нефть и другое сырье, производимое Россией, подорожает к доллару, а за ним и рубль до 50-60 руб. к доллару

- облигации в USD знатно упадут ожидая рост % ставок…

В общем, понимать стоит ли ожидать такой расклад — очень важно. Поэтому давайте распишу как обстоят дела.

Часть 1 — Что говорят горячие головы про инфляцию?

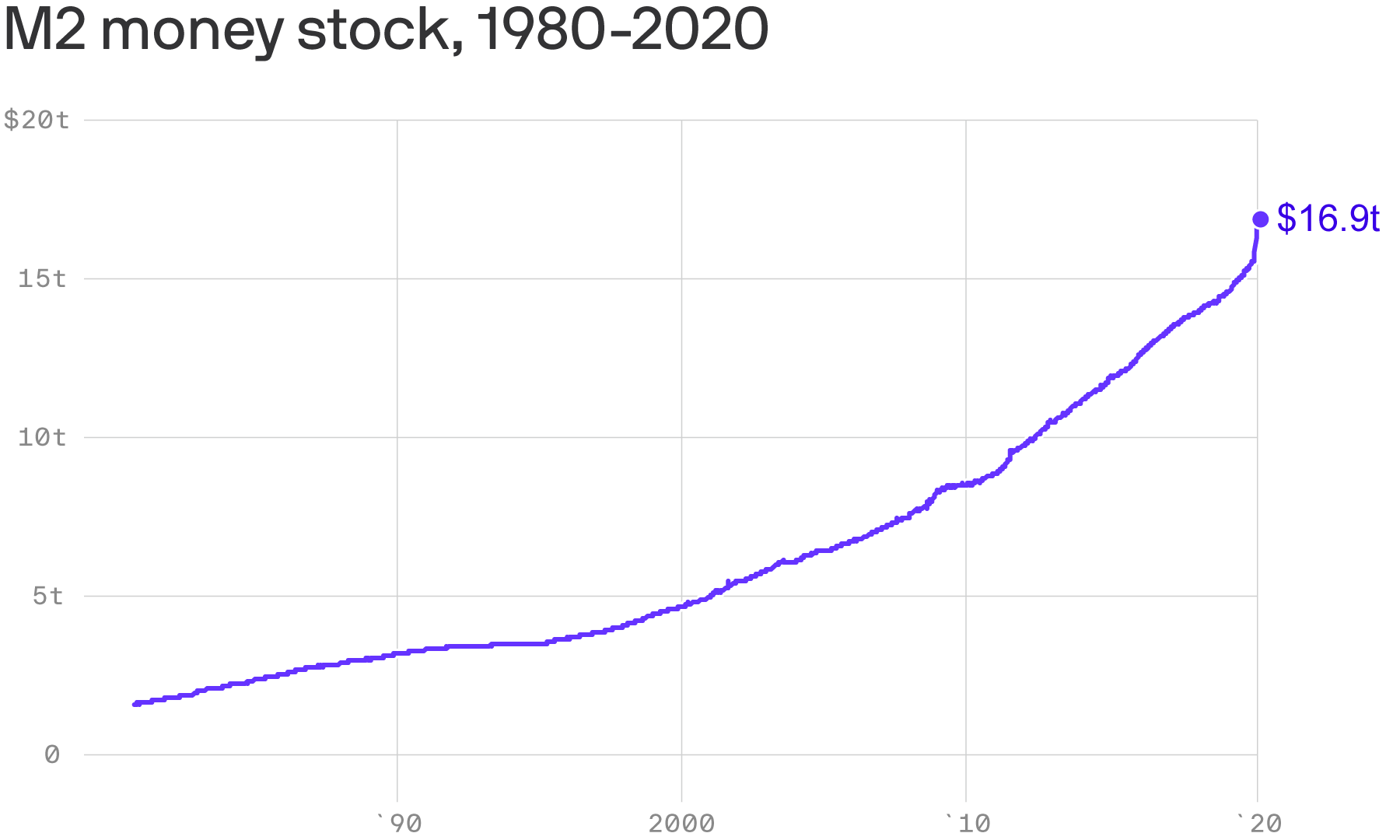

Говорят о том, что QE от ФРС сильно раздувает денежную массу (M2), что она почти удвоилась, и что денег в экономике теперь намного больше, чем товаров и услуг, нежели до кризиса , связанного с коронавирусом. Поэтому цены начнут расти и РС придется ужесточать монетарную политику чтобы бороться с инфляцией.

- M2 — предложение денег в экономике США выросло с 15 трлн долларов до 17.5 за полгода, и к концу 2020 может составить $20 трлн (+33%). При этом в связи с рецессией экономика не произведет больше товаров и услуг (ожидается что спад ВВП будет 5-6%, т.е. товаров и услуг окажется на 5-6% меньше)

- Что такое M2? — это сумма наличных денег, краткосрочных облигаций, депозитов, чеков, сберегательных счетов итп — т.е. это та сумма денег, к которой имеет быстрый доступ потребитель

Часть 2 — Что говорят умные люди?

- Нуриэль Рубини. Отмечает, что сейчас правительство США помогает экономике (занимает на рынке облигаций, потом эти деньги тратит на помощь тем чьи доходы упали), и пока экономика в стрессе, цены не будут расти, т.к. люди и фирмы лишившись доходов понимают важность сбережений и все наращивают кэш подушку если есть такая возможность. Спрос падает и поэтому инфляция спроса не опасна (QE+госпрограммы уже помогали в кризис 2008 и тогда инфляция разогналась лишь до 2-2.5% и это нормально — если бы этого не было, то без роста цен на всё в экономике было бы труднее погасить долги)

- … но Рубини предупреждает, что сейчас возможна инфляция предложения, которая случается и в период спада экономики. Это вероятно на фоне деглобализации (производства не там где эффективнее / пошлины и тарифы), роста цен на нефть к концу 2020

- Рэй Далио указывает на то, что сейчас кончается большой 75-летний долговой цикл. Суть этого цикла в том, что вначале долга нет и все с готовностью друг другу занимают, но со временем ставки по долгу падают до 0% (как сейчас), а долг становится просто космическим. В этот момент проявляется диспропорция между мнимым богатством людей (стоимость активов которыми кто-то владеет) и реальным выпуском экономики, который растет гораздо медленнее долга — просто пока кол-во денег в экономике растет и они все вложены в активы (недвижимость, ценные бумаги и облигации), это незаметно, но когда держатели активов видят что активы особо не приносят доход и пытаются купить на них товары и услуги проявляется огромная диспропорция между кол-вом денег (ранее закованных в активы) и кол-вом товаров

- После 2й Мировой Войны долгов почти не было, США доминировали в капиталистическом мире (50% ВВП мира), доллар стал основной валютой. С тех пор экономика в мире выросла, США производят уже 20% мирового ВВП, а кол-во долларов в обращении в мире выросло кратно, как и мировой долг, который зашкаливает

- Получается, что за эти долгие годы рост размера экономики США (и мировой тоже) был помимо роста нашей производительности (изобретений) профинансирован ростом расходов в долг. Все эти долги сейчас уже нельзя наращивать и удешевлять, и поэтому мировая экономика достигла своего рода пределов роста за счет расходов в долг

- На фоне сокращения долларовых доходов возникает ситуация, когда вложения в долларовые долги (депозиты в USD, облигации) стали рисковыми (долг большой. а доход его обеспечивающий упал — это и ипотека и автокредиты и даже долги правительства США) или перестали вовсе приносить доход, акциям трудно торговаться дороже (экономика замедляется, а % ставки на нуле), а доход многих участников экономики сокращается. В итоге возникает существенный риск перетока денег из финансовых активов (которые на 0% ставках неимоверно выросли) в реальный мир и их расходования (например, люди будут изымать сбережения чтобы на них жить), что создаст волну инфляции

- … тогда как раз растет ко всем валютам золото — единственный актив, сам себя обеспечивающий чем-то реальным

Часть 3 — Что я пока для себя решил

Я смотрю на историю с деньгами под таким углом:

- в 2008 не было инфляции в мире товаров и услуг, но зато ещё какая инфляция в мире активов (акции и облигации за 12 лет выросли до небес), что хорошо показывает, что рост цен может быть там, куда идут деньги. В прошлый кризис деньги которые направляли в реальный мир до него не дошли и надули цены финансовых активов

- верю в то, что мир деглобализуется, что повышает издержки производителей (пошлины + сбои цепей поставок + перенос производств в страны, где издержки выше). Также я предполагаю, что сейчас есть 2 повода для роста издержек бизнеса: во-первых работники не так продуктивны как в обычное время, а во-вторых деньги для бизнеса в оборотный капитала становятся дороже — так что инфляция издержек уже возможно как-то себя проявит уже в 2020

- в то же время, на 2-3кв 2020 очевиден тренд на сильное падение спроса в мире: падают инвестиции (на 50%), падает потребление ($1200 которые в США раздали всем людям на 35% люди отложили на черный день или погасили долги, опасаясь потери работы итп), падает мировая торговля. значит, инфляция если она будет скорее пойдет в 4кв2020

- мы не видели дефолтов, но они грядут: ряд стран обанкротились (например Аргентина и Венесуэла), также обанкротится немало компаний (в результате чего сгорят чьи-то вложения и уволят людей), что создаст дефляционную волну в экономике

- правительства сделают все чтобы ускорить экономики (кандидаты в президенты США соревнуются в том кто больше предложит пакет стимулов)

- деньги, поступающие от ФРС и Минфина США, сейчас 50/50 идут в экономику и на финансовые рынки

Получается, что в этот раз много денег идет в реальную экономику и там вполне вероятен инфляционный ответ: просто он будет как только экономика вновь начнет работать и пройдет первая волна дефолтов. Его размер будет прямо пропорционален разочарованию в финансовых рынках: если облигации и акции попадут под распродажу, то многие могут решить вывести средства и потратить их. Если будут первые признаки такого, люди увидят рост цен и ускорят переток денег из активов в реальный мир

В финансовой части экономики уже сейчас идет новое ралли: инвесторы хотят все время зарабатывать, они не могут ждать. В условиях, когда облигации перестали быть безопасны, спрос сместился в акции и золото, где есть перспектива получить доход. Если будет много дефолтов, то ещё больше защитных денег пойдет в золото и оно выстрелит на +50% (это равноценно перетоку $2-3 трлн в золото из $40-50 трлн долларовых облигаций / все золото стоит около $10 трлн)

Судя по политическому раскладу, правительства всех стран идут спасать всех: они дают деньги в долг даже не ожидая возврат или раздают их — в итоге деньги попадают в оборот, и их оттуда уже сложно изъять, если не дать привлекательных инвест возможностей

» Теперь, надеемся, вы в контексте. Мы продолжаем вертеть эту головоломку в руках, обязательно напишем когда сформируется доказанная на цифрах картинка

Сырье и валюта

Российский рубль продолжает быть крепким, но сегодня последний день налогового периода, что снизит до конца недели поддержку локальной валюты. Поддержать рубль могут нерезиденты, если будут заранее конвертировать валюту в предверии аукционов ОФЗ. Будем наблюдать за валютным рынком и ждем некотрого ослабления рубля до конца недели

Облигации РФ

Рынок ОФЗ продолжает оставаться вблизи максимумов. Некоторые инвесторы услышали потенциал стимулирования на 1% от уже текущих уровней в 5.5%, что может способствовать продолжению роста рынка облигаций. Ближайшие аукционы ОФЗ позволят сказать, поверили ли нерезиденты в потенциал снижения ключевой ставки ниже 5% на горизонте до конца года?

Из негативных моментов, способных давить на рынок облигаций, возможное увеличение объёма заимствования Минфина на 2-2.5 трлн руб в связи с ростом дефицита бюджета. ЦБ РФ способен стимулировать банки с помощью регуляторных изменений и перенаправить часть ликвидности из коротких КОБР в среднесрочные ОФЗ

Пока Минфин не озвучил новые планы по заимствованиям, компании активно готовы использовать «окно возможностей» для наращивания долговой нагрузки, чтобы пройти непростое время

Удачи в торгах!