Инвесторы на российском рынке ищут сладких дивидендов. Если они их находят, к примеру, в префах Сургутнефтегаза, они радуются и покупают акции компании. Если дивиденды отменяются, как в Татнефти, инвесторы негодуют и продают актив.

Но дивиденды – это всего лишь решение о распределении прибыли. Стоимость бизнеса, а именно скважин, трубопроводов, бензовозов, от этого не меняется. Поэтому инвесторы такими действиями создают дисконт в хороших активах и жалуют свои вниманием явных нефаворитов.

Сегодня мы наглядно покажем на что смотреть при оценке нефтянки, а в дополнении расскажем о наших ожиданиях в отрасли на год вперед.

Сургутнефтегаз-префы: ажиотаж на сильном долларе перед дивами

Акции Сургутнефтегаза бурно реагируют на укрепление доллара и объявление летних высоких дивидендов. Инвесторы видят доходность в 13-15% и активно скупают Сургутнефтегаз-п, как дивидендную историю.

Но большие дивиденды в Сургуте – это не заслуга бизнеса. Это переоценка депозитов, а не расширение Сургутнефтегаза за счет роста операционной части бизнеса.

По сути, инвестиции в такую компанию – это игра на существенной девальвации рубля и согласие на большую просадку по активу в случае укрепления рубля, а не на росте добычи или восстановлении рынка нефти.

На графике видно, что после рекордных дивидендов 2019 г. Сургутнефтегаз еще не обновил свой локальный хай, что уж говорить про инвестиции в бумагу в 2015-2016 гг. Поэтому покупки Сургутнефтегаза-п оправданы со спекулятивной точки зрения и при должном апсайде.

Татнефть сейчас – это слив из-за отсутствия дивидендов

Менеджмент Татнефти рекомендовал не выплачивать дивиденды по итогам 2019 г., объявил о выплате за 1П2020 9,9 рублей и вновь отказалась выплачивать дивиденды за 9М2020.

Инвесторы начали лить бумагу с 530 руб. до 490. Но насколько это плохо и что вообще происходит с бизнесом самой компании?

Операционно компания зарабатывает. Да, хуже, чем в прошлом году, но это объяснимо падением цен на нефть и снижением продаж из-за слабого спроса в мире.

За отчетные 9М2020 бизнес заработал 64 млрд руб. свободного денежного потока и 23,3 млрд руб. за 3К2020. Если посчитать, то это 10 рублей на 1 акцию за 3К2020, что вкупе с прошлым дивидендом в 9,9 рублей уже ~4,0% к текущим 500 руб. за 1 обыкновенную акцию. Видимо, поэтому инвесторы расстроились, когда поняли, что они не получат их в ближайшие месяцы.

Но с невыплатой дивидендов - как качали скважины, как работали НПЗ, как качалась нефть по трубам – так и продолжает работать, генерируя положительный свободный денежный поток с отметки Brent в 28-30$/барр. С отказом выплат бизнес не стал стоить меньше.

Заработанные деньги не были расхищены или потеряны. Они пошли на погашение долга и наращивание кэшевой подушки. Посмотрим на эти строки:

Да, выросли долгосрочные долги. Но в совокупности, чистый долг компании снизился с 16,1 млрд руб. до 1,2 млрд руб. с начала года или с 24,7 млрд руб., если брать значения за прошлый квартал.

То есть компания отдала короткие долги, нарастила кэш и стала для акционеров ценнее, как бизнес. Но ее капитализация сократилась на 7,5% на таких событиях. Видим в этом неэффективность рынка.

Что может быть с Татнефтью и ее дивидендами? Компания может приятно удивить акционеров годовыми дивидендами весной 2021 г. То есть текущая выплата была отменена, деньги пошли на погашении долга, но часть из них осталась в виде кэша на счетах и может быть возвращена акционерам.

Промежуточные выводы

Не все дивиденды, которые платятся – благо для инвестора и не все «зажатые» выплаты – плохо для акционера. Инвестор должен бояться отсутствия перспектив развития бизнеса и единичных выстрелов, а не отмены дивидендов на большой волатильности.

Сектор постепенно восстанавливается, но без коррекций никуда

Мы видим в нефтяной отрасли потенциал на 1,5-2 года вперед. Компании будут восстанавливать добычу, спрос будет возвращаться к докризисным уровням, цены будут отвечать уровням, заложенным в бюджетах. В этом мало кто сомневается, дело лишь в сроках.

Причины восстановления лежат в сути проблемы. Карантины и снижение международной мобильности и промышленной активности из-за этого привели к падению потребления углеводородов. С переходом пандемии из активных проблем в «хроническую» стадию без больших системных последствий спрос на нефть будет восстанавливаться. На росте экономик Китая, Индии и других стран он будет драйвиться выше докризисных 100 млн барр./сутки.

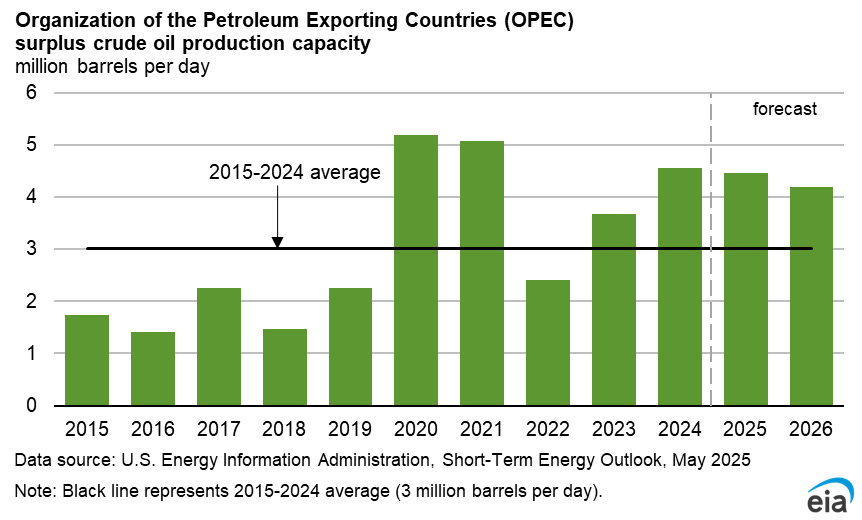

Поэтому краткосрочные коррекции на спорах в ОПЕК+, односторонних увеличениях в добыче и других негативах будут стандартными явлениями на большом тренде к восстановлению.

Наши подписчики знают, в каких нефтегазовых фишках фиксировать прибыль, а в каких закупаться - присоединяйтесь!