Пролог

Время неумолимо несется вперед и на дворе уже середина января 2022 года, а это значит, что начался сезон отчетностей в США. Мы решили не изменять начатой традиции и разобраться, что ожидать от сезона отчетности сейчас и как будет реагировать фондовый рынок на снижение ожиданий менеджмента в условиях сворачивания процедуры экстренного стимулирования, замедления экономики, а также роста ставок по 10-летним облигациям.

В статье мы рассмотрим, что:

- объем негативных гайденсов превысил число позитивных ожиданий;

- изъятие ликвидности идеально совпало с замедлением результатов;

- можно подготовиться к турбулентности путем диверсификации.

Объем негативных гайденсов превысил число позитивных ожиданий

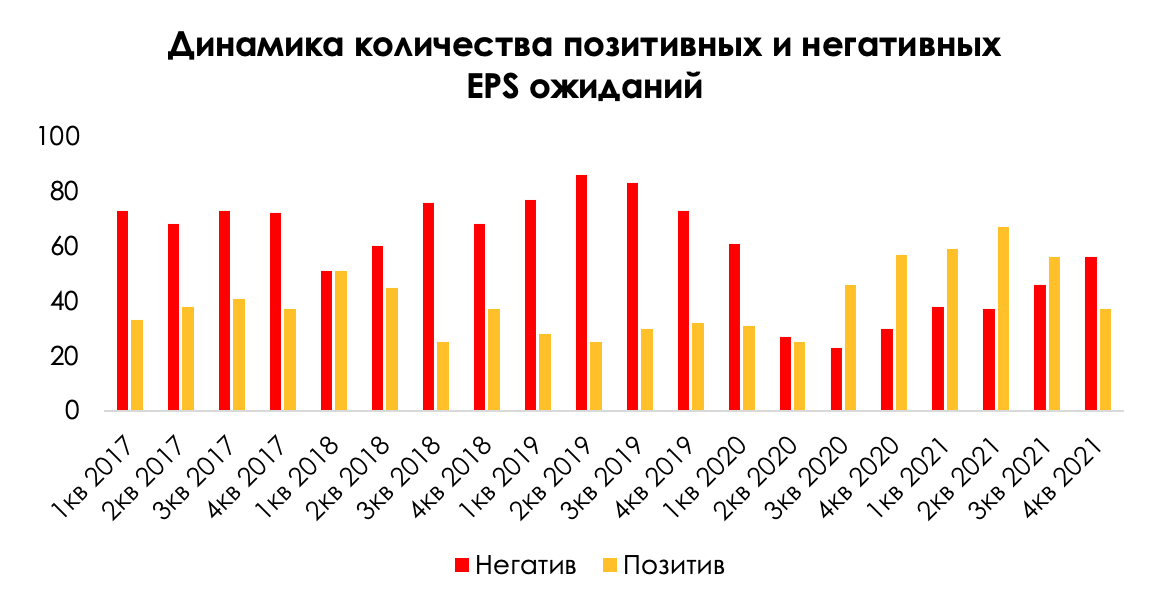

Согласно данным аналитического агентства FactSet, компании осторожно отнеслись к публикациям ожиданий на 4 кв. 2021 года, и только 93 холдинга, входящих в индекс S&P 500, против среднего уровня в 100 компаний дали свой прогноз относительно будущего роста. Что примечательно, объем негативных прогнозов компаний превысил число позитивных ожиданий менеджмента впервые со 2 кв. 2020 года на фоне ускорения инфляции издержек и замедления экономики. Обычно компании исторически занижали свои ожидания по будущему темпу роста, а также не было видимой корреляции динамики индекса широкого рынка и роста негативных ожиданий. Однако сейчас это важно.

Источник: FactSet

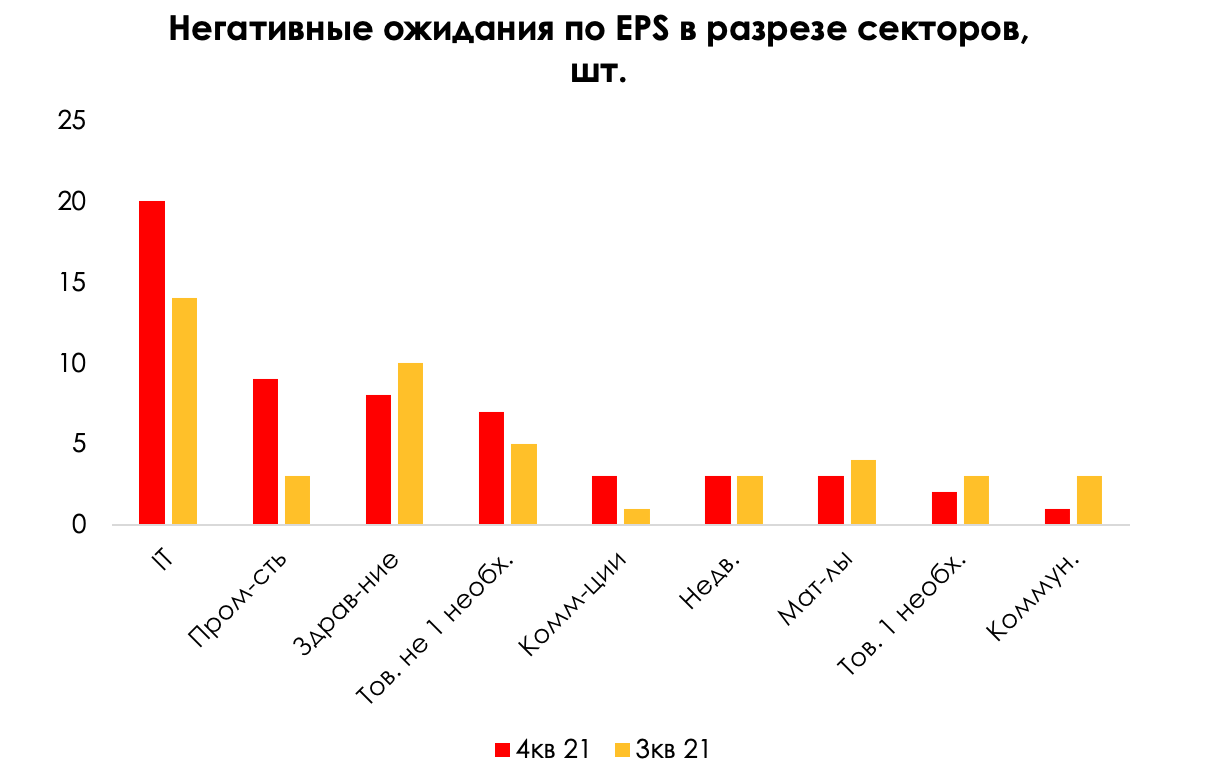

Почему стоит обратить на это внимание? Это связано с тем, что в числе лидеров по снижению ожиданий менеджмента выступают отрасль-бенефициар распространения ограничений — IT-сектор, а также промышленность. Это свидетельствует о первых признаках замедления как сервисной, так и промышленной экономики. В свою очередь, лидером по снижению негативных гайденсов стал сектор здравоохранения. С приходом COVID-19 люди перестали проходить регулярные чек-апы и следить за своим здоровьем. С уходом карантинных ограничений возвращается спрос на плановые медицинские услуги, например услуги стоматологов, хирургов и так далее.

Источник: FactSet

Идеальное совпадение — уход бурного роста

Замедление темпа роста финансовых результатов технологических компаний идеально совпало с изъятием ликвидности с рынка и возможным ранним повышением ставки Федерального резерва уже в марте из-за рекордно высокой инфляции в США за последние несколько декад. Это все наталкивает на мысль, что зарабатывать станет сложнее. Но почему?

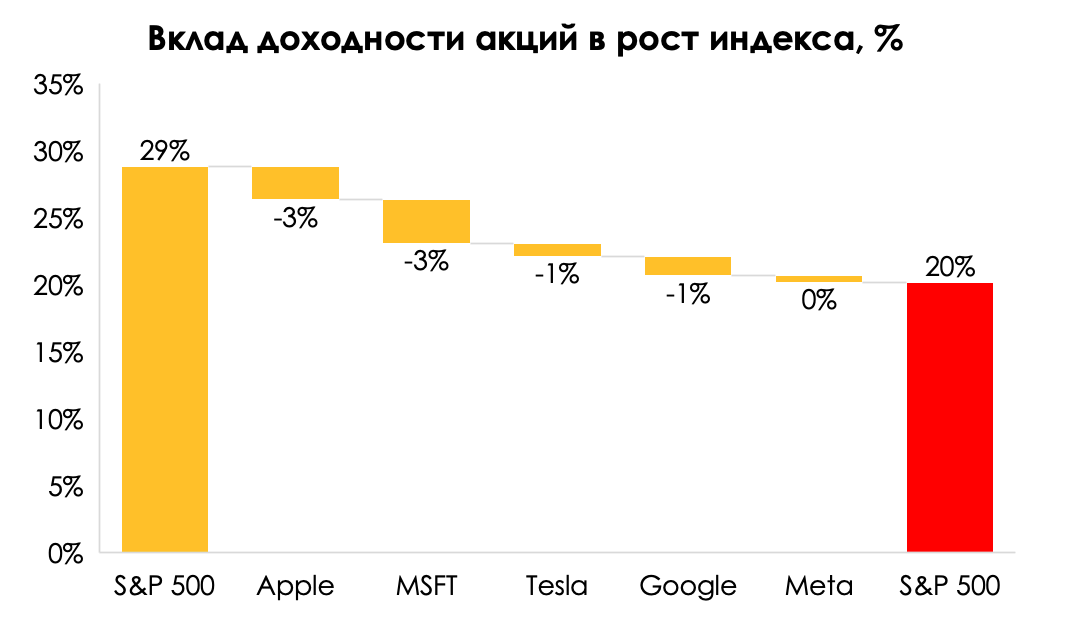

Это связано с тем, что основной рост S&P 500 в 2021 году был обязан IT c высокой капитализацией в лице Meta, Microsoft, Google, а также компаниям Apple и Tesla (около 20% от индекса). За 2021 год индекс S&P 500 вырос на 28,8%, однако без подсчета компаний выше с учетом их веса в индексе рост составил 20,2% за год.

Источник: Invest Heroes

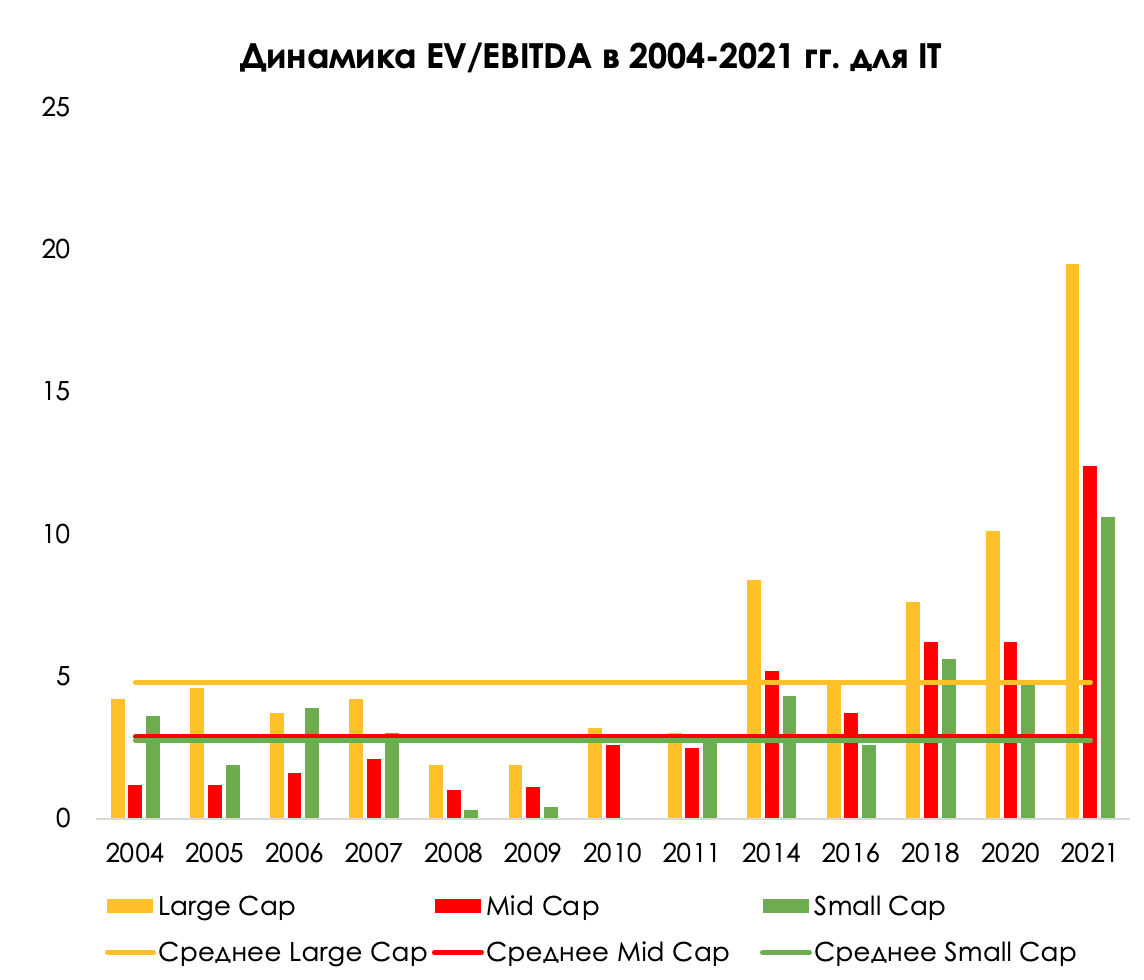

Вслед за ростом котировок раздулся и мультипликатор EV/EBITDA для компаний крупной капитализации в секторе информационных технологий в 2021, оказавшись в 2 раза выше 2020 года и практически в 5 раз выше среднего за 10 лет. Так же показали себя акции средней и малой капитализации. В свою очередь, рост ставок федерального резерва будет давить на акции с высокими мультипликаторами.

Мы думаем, что в таких непростых условиях в наиболее выгодном положении находятся те техи-лидеры отрасли, которые не только генерируют положительный денежный поток, но и наращивают его быстрыми темпами, также имея высокую EBITDA. Тем более недавняя коррекция дала возможность зайти в привлекательные качественные истории. Кстати, подписчики нашей аналитики уже знают, на кого мы сделали ставку в 2022 году.

Пример от обратного — акции Amazon за 2021 году выросли всего на 4,6%. Ставка тоже выросла по 10-летним облигациям, а свободный денежный поток только снизился из-за высоких инвестиций в бизнес и низкой операционной маржи ритейл-бизнеса, что привело к снижению оценки.

Также мы считаем, что нужно избегать убыточных историй, оценка которых строится на далекой перспективе и с ростом ставки будет расти требуемая доходность, что сильно уменьшит апсайд бумаги.

Источник: Goldman Sachs Investment research

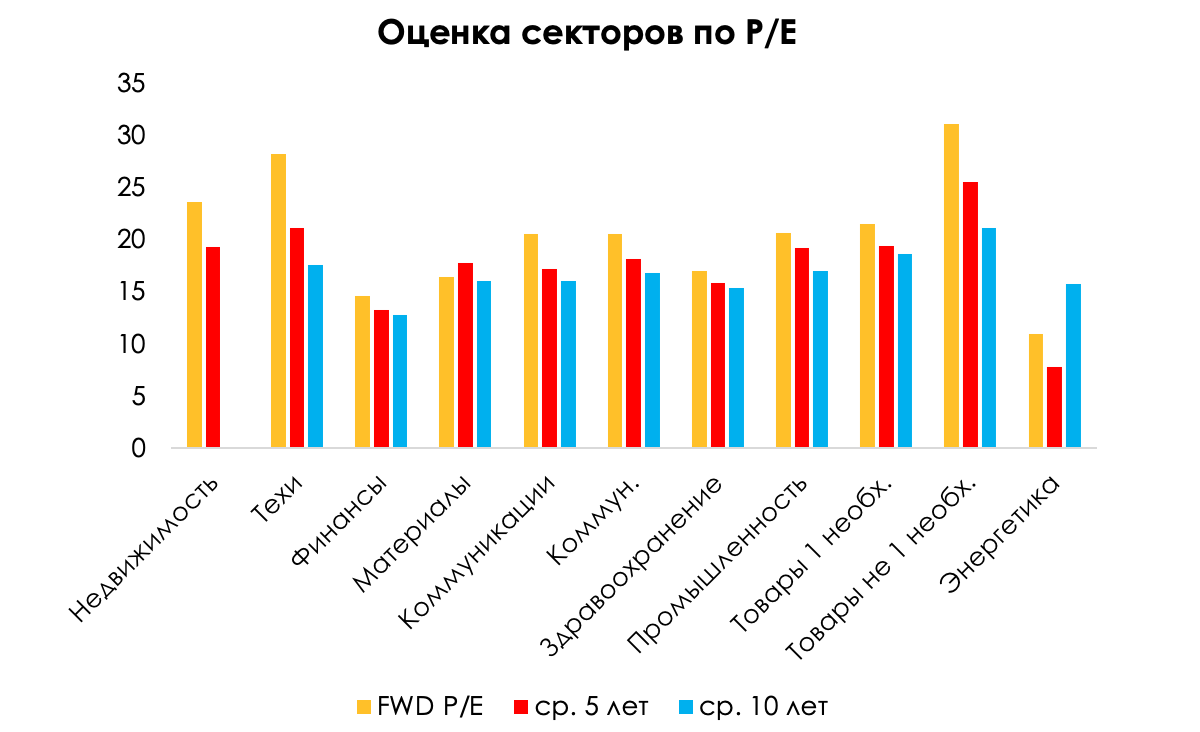

В связи с этим, по данным FactSet, аналитики ожидают рост индекса широкого рынка всего на 12,5% в 2022 году, а технологического сектора на 14,5%. В лидерах консенсус-оценок сейчас находится сектор телекоммуникаций (ожидания по росту на ~23%), но это больше связано с тем, что его обходили стороной весь 2021 год. Возможно, скоро придет его время ввиду защитных свойств сектора. Например, в начале 2022 года телекоммуникационные компании выросли более чем на 10%. Кстати, тут мы тоже разобрали несколько компаний. Сектор энергетики, несмотря на бурный рост в 2021 году, все также торгуется с дисконтом к своему историческому среднему за 5 и 10 лет.

Источник: FactSet

К сложностям нужно готовиться правильно

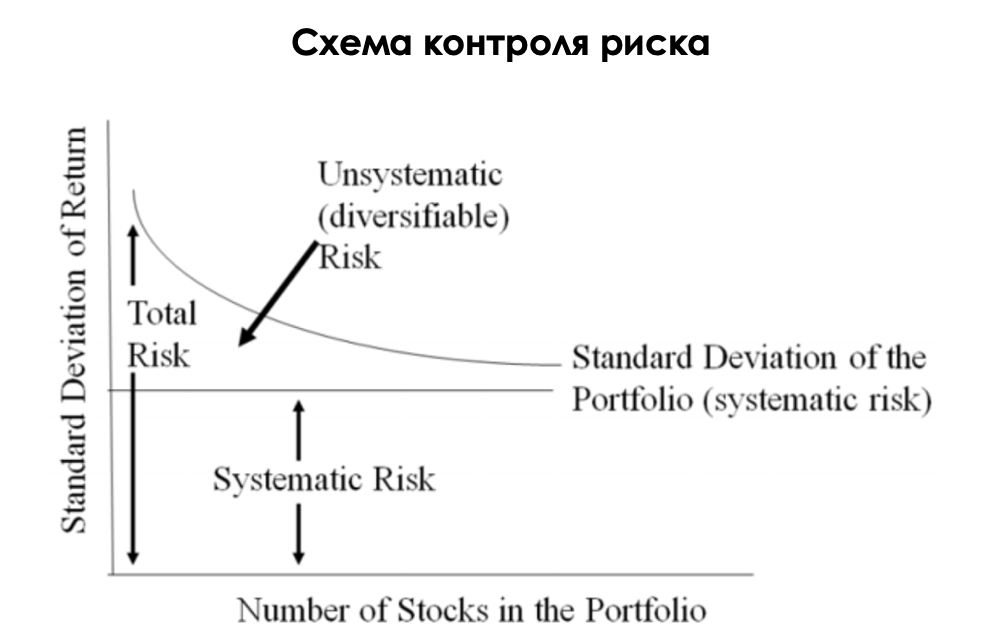

Мы уже писали, что к любой турбулентной ситуации на рынке можно подготовиться через диверсификацию своего портфеля. Немного повторим, что риск портфеля — это сума систематического и несистематического рисков. Инвестор в силах контролировать именно несистематический риск через диверсификацию активов по типу отрасли, а внутри портфеля по классу активов и по странам.

Источник: Seeking Alpha

Также нужно выбирать активы с нулевой или отрицательной корреляцией между собой.

|

|

S&P финансы |

S&P Энер-ка |

S&P Здрав-ние |

S&P Тов. не 1 необх. |

|

S&P финансы |

100% |

|||

|

S&P Энергетика |

74% |

100% |

||

|

S&P Здрав-ние |

-1% |

0% |

100% |

|

|

S&P Тов. не 1 необх. |

75% |

62% |

-3% |

100% |

|

S&P Пром. |

12% |

10% |

5% |

12% |

|

S&P Комм. Услуги |

1% |

1% |

4% |

0% |

|

S&P IT |

71% |

59% |

-1% |

87% |

|

S&P Материалы |

13% |

10% |

5% |

13% |

|

S&P Телекомм. |

2% |

1% |

6% |

2% |

|

|

S&P Пром. |

S&P Комм. Услуги |

S&P IT |

S&P Мат. |

S&P Телекомм. |

|

S&P финансы |

|||||

|

S&P Энергетика |

|||||

|

S&P Здрав-ние |

|||||

|

S&P Тов. не 1 необх. |

|||||

|

S&P Пром. |

100% |

||||

|

S&P Комм. Услуги |

56% |

100% |

|||

|

S&P IT |

6% |

-4% |

100% |

||

|

S&P Материалы |

89% |

53% |

8% |

100% |

|

|

S&P Телекомм. |

64% |

52% |

-4% |

60% |

100% |

Источник: Investing, расчет Invest Heroes

Вывод

На фондовом рынке США наступает важное время, когда объем негативных прогнозов превысил впервые уровень положительных ожиданий со 2 кв. 2020 года. Основной причиной стало понижение ожиданий финансовых результатов технологических компаний, а именно они были ответственны за рост индекса широкого рынка в 2021 году. Мы считаем, что в условиях оттока ликвидности и повышения ставок инвестору нужно высоко диверсифицировать портфель качественными фишками во избежание излишней волатильности портфеля.