Top of mind

Ну вот мишка и подкрался (коуб):

В целом, ничего страшного, все в рамках ожиданий. Я пока вижу текущее снижение как фиксацию прибыли по причинам, которые описывал вчера.

На рынке США все немного иначе — там сегодня большой день экспирации, по итогам которого также логично быть небольшому снижению, но наш рынок начал сдуваться на день раньше.

Рынок акций США — поговорим про Tesla

Появились кое-какие мысли про Tesla:

- многие ставят на обвал их после периода огромной закупки при включении в индекс S&P

- думаю, это отчасти правда, но все как обычно будет немножко не так, поскольку акция станет частью топ-10 бумаг индекса

Вот к чему это приведет:

- Акции в топ-10 становятся частью арбитражных стратегий между индексом и корзиной этих акций. То есть когда тесла падает, роботы подшорчивают S&P и наоборот если индекс растет, могут покупать Tesla

- Как результат, снизится волатильность акций и они больше будут ходить за индексом, т.к. к ним будут относиться притоки и оттоки в ETF на S&P, а это немалые деньги

- Обвалится стоимость опционов на Tesla, т.к. акция станет менее волатильной, и как следствие маркет-мейкеры, кто покупал фьючерсы или акции как хедж под call опционы, смогут продать их, т.к. стоимость call опционов спекулянтов снизится и снизится ожидаемый риск маркет-мейкера

В общем, я думаю Tesla снизится до $500 примерно если S&P сейчас скорректируется, а дальше будет жить с индексом, перестанет быть такой отвязной.

Обращают на себя некоторые бумаги:

- Pfizer пока игнорирует рост доходов на продаже вакцин

- General Electric тихой сапой выходит из многолетнего кризиса — эта компания делает электрические штуки в широком смысле, медоборудование, оборудование для энергетики (и зеленой, разумеется) — так что мир электромобилей, стрости до 85 лет и зеленой энергетики для нее питательная среда:)

- FCX — Freeport — золото+медь — смотрится хорошо также. $30 выглядит вопросом времени на таком росте:

Сырье и валюта

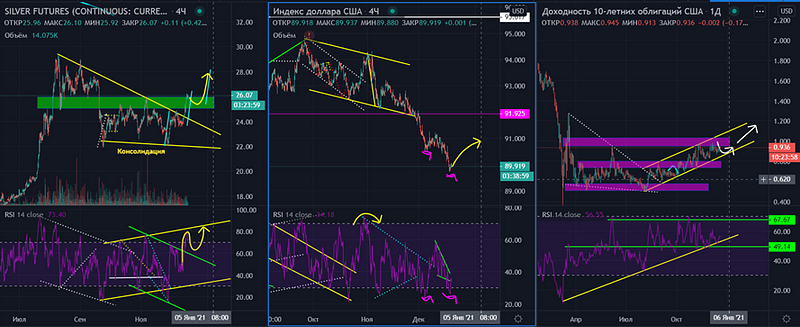

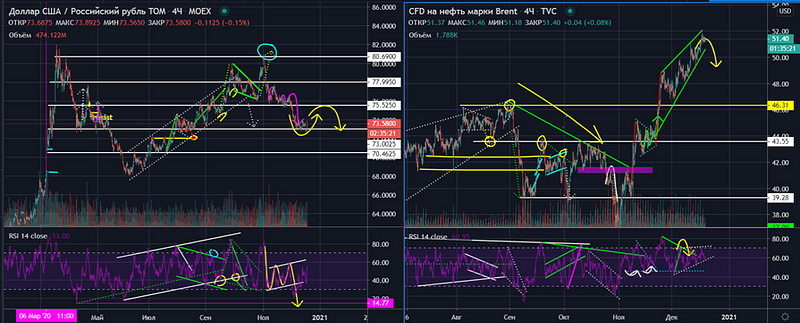

Публикую свои картинки по сырью. Пожалуй, главное на них — это:

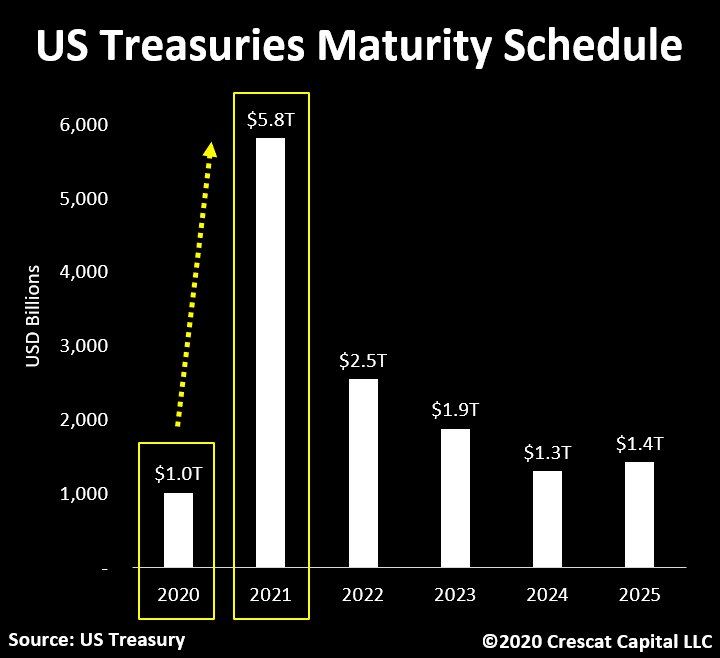

- ситуация с Treasuries: $1 трлн к погашению до 31 декабря. Вероятно, казначейство не успеет так много занять до Нового Года и погасит этот долг (их баланс свыше $1.4 трлн), а с 1кв 2021 будет агрессивно занимать, чтобы снова иметь кэш на программы поддержки, одобряемые Сенатом, что двинет US 10Y yield вверх

- золото пробило нисходящий тренд и теперь по крайней мере в боковике (или лучше). Серебро смотрит на $28

- все ещё жду, что на январь нефть сходит вниз на 5–6% на коррекционном росте DXY (индекса доллара) к 91.1, а золото останется в боковике ввиду снижения доходностей Treasuries и вливания ликвидности от Казначейства:

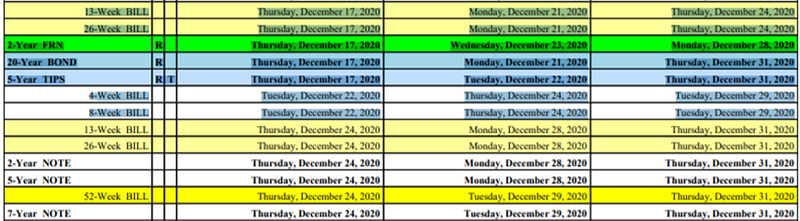

Первый рост DXY вероятен уже на следующей неделе из-за скопления размещений от Казначейства США:

… что поможет USD/RUB подрасти к 74.5–75Р:

Рынок акций РФ

Здесь мне все больше нравятся акции 2го эшелона — Русагро, Черкизово, Обувь России, Селигдар, М.Видео… — они вне политики, но с приходом розничных инвесторов появляется ликвидность.

При этом есть явно качественные активы, от которых я не избавляюсь даже на коррекции — ГМК Норникель, Новатэк… Газпром, купленный по 182Р, сдал по 202Р и 213.5Р (треть и две трети соответственно).

Рынок облигаций РФ

В четверг продолжился рост котировок в ОФЗ. Поддержку ценам оказал рост глобального аппетита к риску, после заседания ФРС и ожиданий о новом пакете стимулов в США. Объем торгов составил 20,5 млрд руб, 6 млрд из которых пришлось на короткие выпуски с фиксированным купоном. Также пользуются спросом инфляционные выпуски. Кривая корпоратов сдвинулась вверх на 1 бп.

Сегодня в 13:30 мск будут объявлены результаты заседания Совета директоров ЦБР. В 15:00 пресс-конференция. Мы, как и консенсус, ожидаем сохранения ключевой ставки на уровне 4,25%, что нейтрально для рынка рублевых облигаций, т.к. это уже заложено в доходность (YTM годовых ОФЗ 4,43–4,47%). Интересно, какие сигналы отметит регулятор касательно дальнейшей политики.

Удачи на рынках!