Сегодня на российский рынок выходит новый девелопер – ГК Самолет. Компания продаст около 5% акций по цене в 950 рублей.

Мы посмотрим на то:

- как рост цен на жилье и продление программы льготной ипотеки увеличат EBITDA компании в 2 раза

- какую дивидендную доходность получит инвестор в следующем году

Самолет вышел на IPO – дают скидки за конъюнктуру

Самолет вышел на IPO с переподписанной книгой несмотря на обвал на рынках

Самолет сегодня вышел на IPO по 950 руб за акцию, и уже начались торги. 70% спроса составили частные инвесторы. После IPO Совкомфлота отношение инвесторов к новым IPO было неопределенным, при этом мировые рынки за последнюю неделю обвалились на 5%+, что, несмотря на это, позволило закрыть книгу с переподпиской.

Поскольку компания планирует на горизонте 12-18 месяцев довести долю free float до 30-35%, мы считаем, что менеджмент будет привержен прозрачному раскрытию информации о компании и замотивирован в росте котировок. Это дает нам, как инвесторам, преимущество.

Драйверы роста бизнеса

Льготная ипотека драйвит рост спроса на недвижимость

Премьер России Михаил Мишустин 27 октября подписал постановление о продление программы льготной ипотеки до середины следующего года. Программа подразумевает выдачу ипотечного кредита по льготной ставке в 6.5% на 30 лет – В Москве и Питере объем ипотеки составляет до 12 млн руб, в регионах – 6 млн руб.

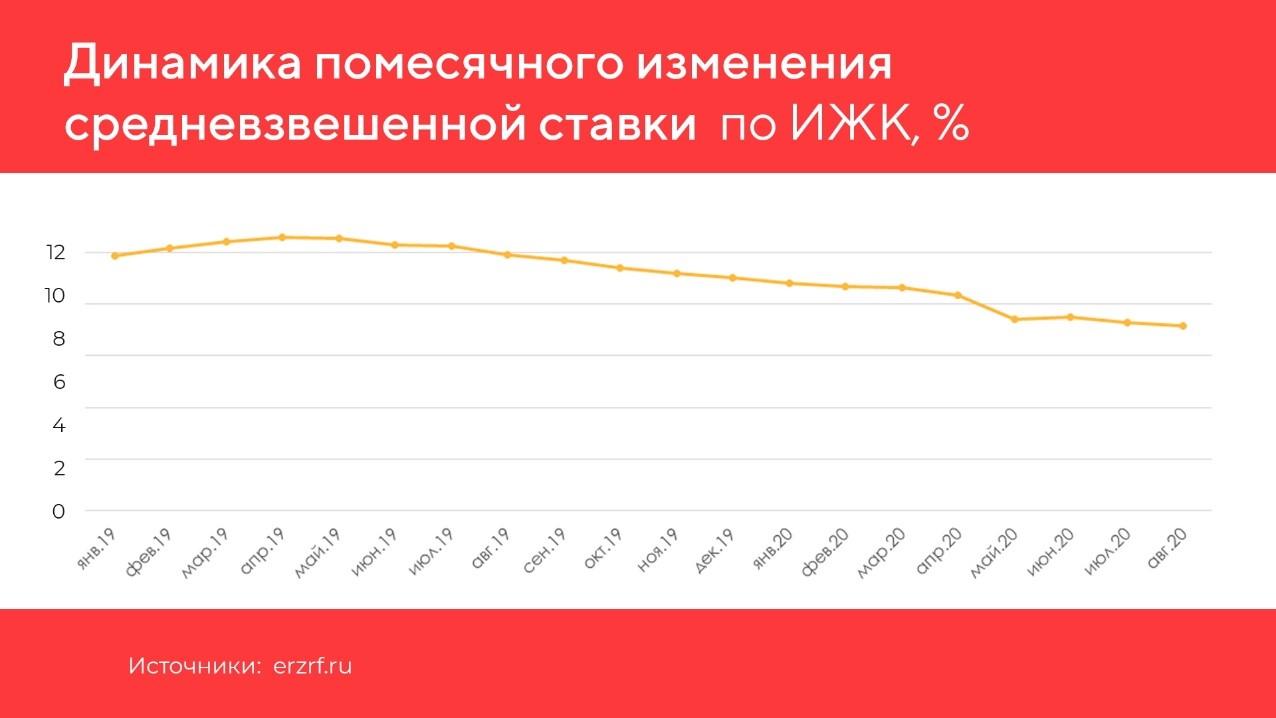

Льготная ипотека снижает гражданам издержки на покупку жилья, тем самым повышая спрос на жилье. Благодаря программе, средняя ставка по ипотеки за 1 год снизилась с 12% до 8.5%:

Эскроу счета – второй фактор роста цен на недвижимость

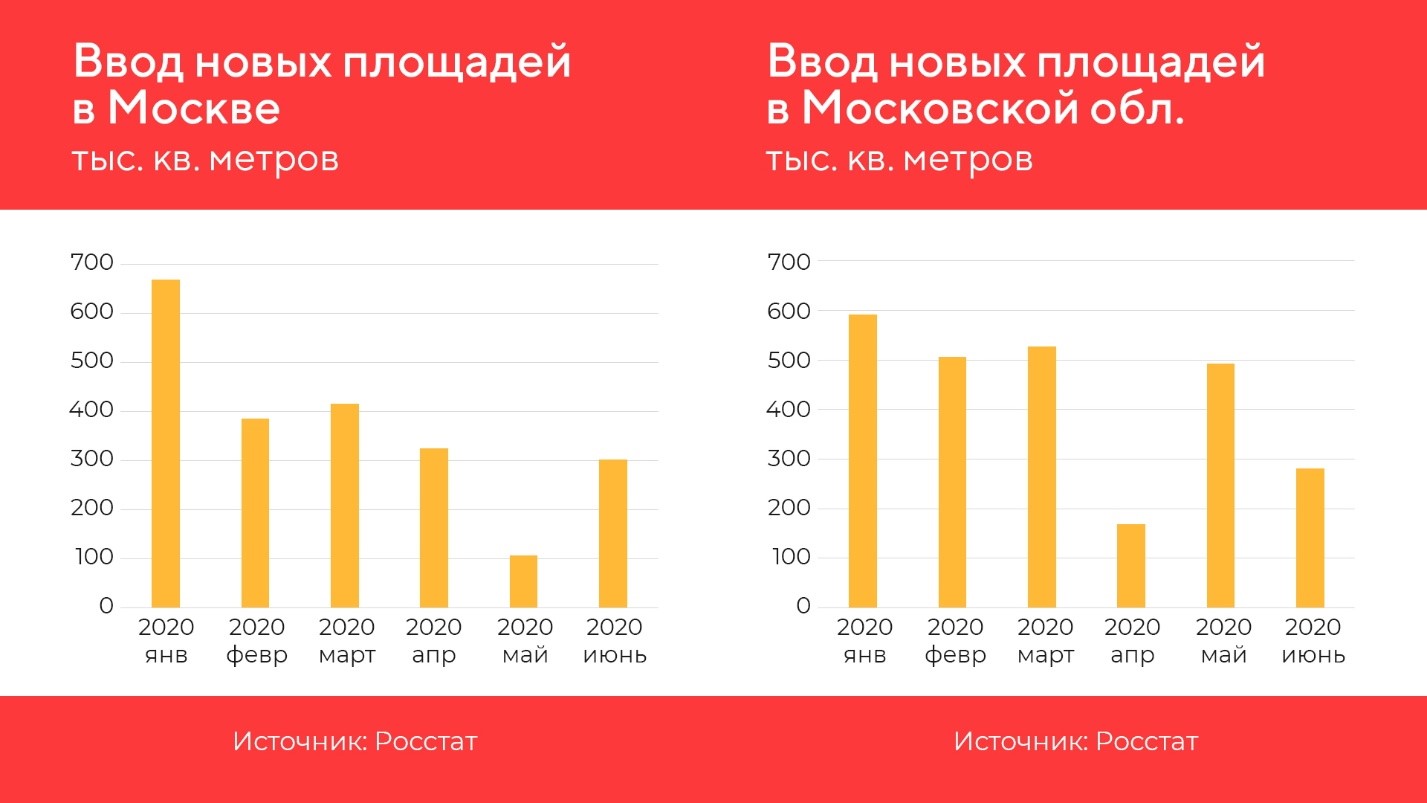

При существовании долевого финансирования (ДДУ) девелоперы полностью зависели от продаж квартир на начальных этапах, чтобы покрывать затраты на строительство и инвестиции в новые проекты. В настоящих реалиях девелоперы при использовании проектного финансирования (эскроу) сокращают объемы продаж на начальных этапах с целью продать квартиры ближе к позднему этапу из-за более высоких цен на недвижимость. Более того, девелоперы полностью контролируют предложение жилья, что позволяет удержать цену на высоком уровне.

Рост цен

Из-за уменьшения доли ДДУ застройщики получают максимальную прибыль от объекта при его реализации на поздних стадиях, когда цена высокая. В результате объем вывода жилья на продажу в Москве и МО сокращается, что позволяет поддерживать высокую цену на новострой:

Программа льготной ипотеки также поддерживает рост цен на квартиры. Девелоперы забирают себе часть выигрыша от экономии потребителей на ипотеке. При снижении ставки на 1% покупатель экономит около 10% общей стоимости кредита. Немалую роль играет и слабость рубля, так как недвижимость считается защитным активом. В результате всех этих факторов цена на недвижимость значительно выросла.

Прогноз объема продаж

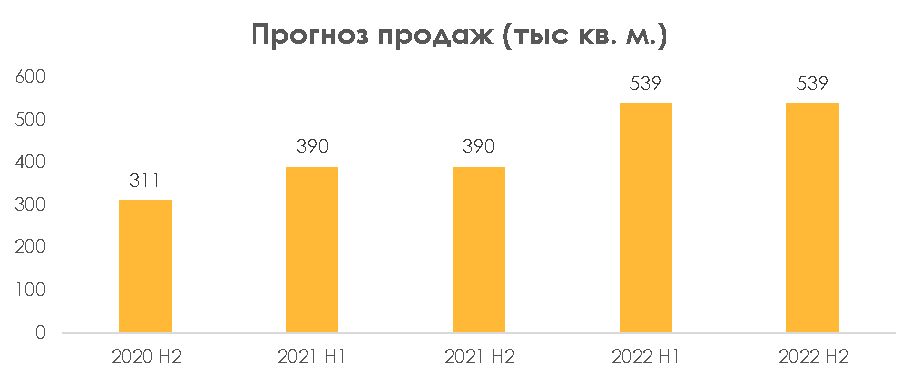

Самолет реализует продажу жилой и коммерческой площади на 14 объектах в текущем году. В 2021 году к ним присоединится еще 3 объекта, а в 2022 году пулл составит 25 объектов. Потенциальная площадь всех объектов составляет 15 млн кв. метров.

Всего компания планирует реализовать 19% всей площади до 2023 года.

На основе публичных данных и ввода новых объектов в 2021 и 2022 годах мы прогнозируем рост продаж ГК Самолет:

Рост рентабельности ГК Самолет

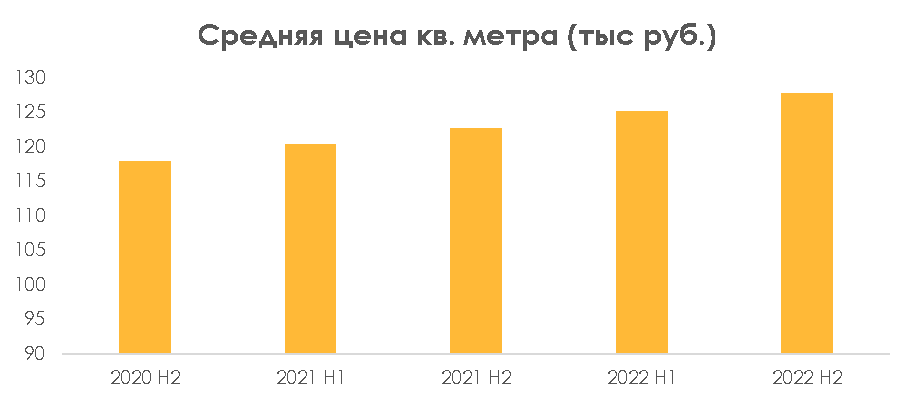

Резкий рост цен на новостройки и увеличение доли проектного финансирования в совокупности со снижением вывода нового жилья в Москве и МО значительно увеличат выручку компании.

В связи с объявлением Мишустина об удерживании цен на новостройки, мы прогнозируем замедление роста цен по сравнению с прошлыми периодами:

При этом издержки на проектирование и строительство растут меньшими темпами, чем рост выручки, что увеличит операционную рентабельность Самолета.

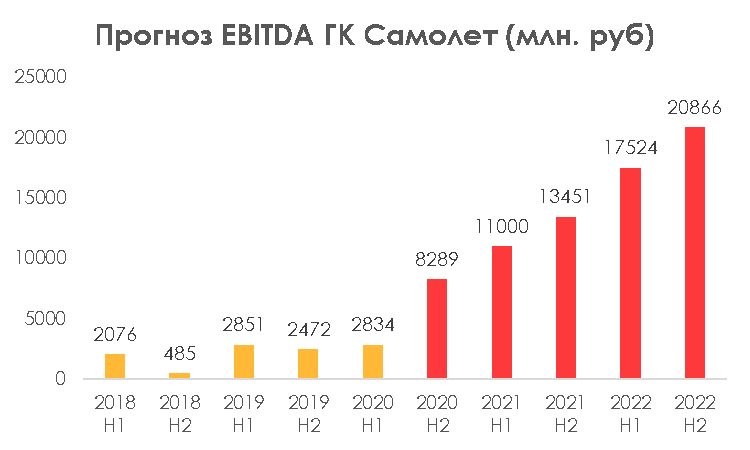

Увеличение операционной рентабельности положительно повлияет на EBITDA компании (это наши расчеты, исходя из плановых темпов строительства и продаж компании):

Дивиденды

Самолет в этом месяце принял новую дивидендную политику в связи с выходом на биржу.

Минимальная сумма дивидендов составляет 5 млрд. рублей. Всего у компании 60 000 400 акций. То есть минимальная сумма дивидендов составит 83.33 руб/акцию. При текущей оценке размещения в 950 рублей/акция – это 8.77% дивидендной доходности.

Если соотношение чистого долга к скорректированной EBITDA не превысит 1.0х, то Самолет выплатит 50% чистой прибыли акционерам. При соотношении от 1.0х до 2.0х – 33% чистой прибыли.

Дивидендная доходность ЛСР с учетом последнего дивиденда и текущей оценки – 5.6%.

Дивидендная доходность ПИК с учетом последнего дивиденда и текущей оценки – 4%.

Оценка

По нашей оценке ГК Самолет имеет двухзначный потенциал роста на горизонте года при цене размещения в 950 рублей.