Осенний сезон отчетностей застал нас окруженными высокими ценами на энергоносители, инфляцией, надвигающимся сокращением стимулов, сбоями в поставках и не заканчивающейся пандемией. Скажется ли это на отчетностях компаний и ожиданиях менеджмента корпораций и аналитиков относительно будущей динамики финансовых результатов? На сегодняшний день 23% компаний уже опубликовали результаты за прошедший квартал. Поэтому, пока осенний сезон отчетностей в США в самом разгаре, самое время разобраться, чего ждать от результатов американских компаний за последний квартал в этот раз.

В этой статье мы расскажем о том, что:

- в 3 квартале компании бьют прогнозы аналитиков, несмотря на инфляцию и рост стоимости энергоносителей;

- компании в целом негативно смотрят на будущие финансовые результаты.

Выручка и прибыль компаний продолжают удивлять

К настоящему моменту уже практически четверть компаний, входящих в индекс S&P 500, отчитались за 3 квартал 2021 года.

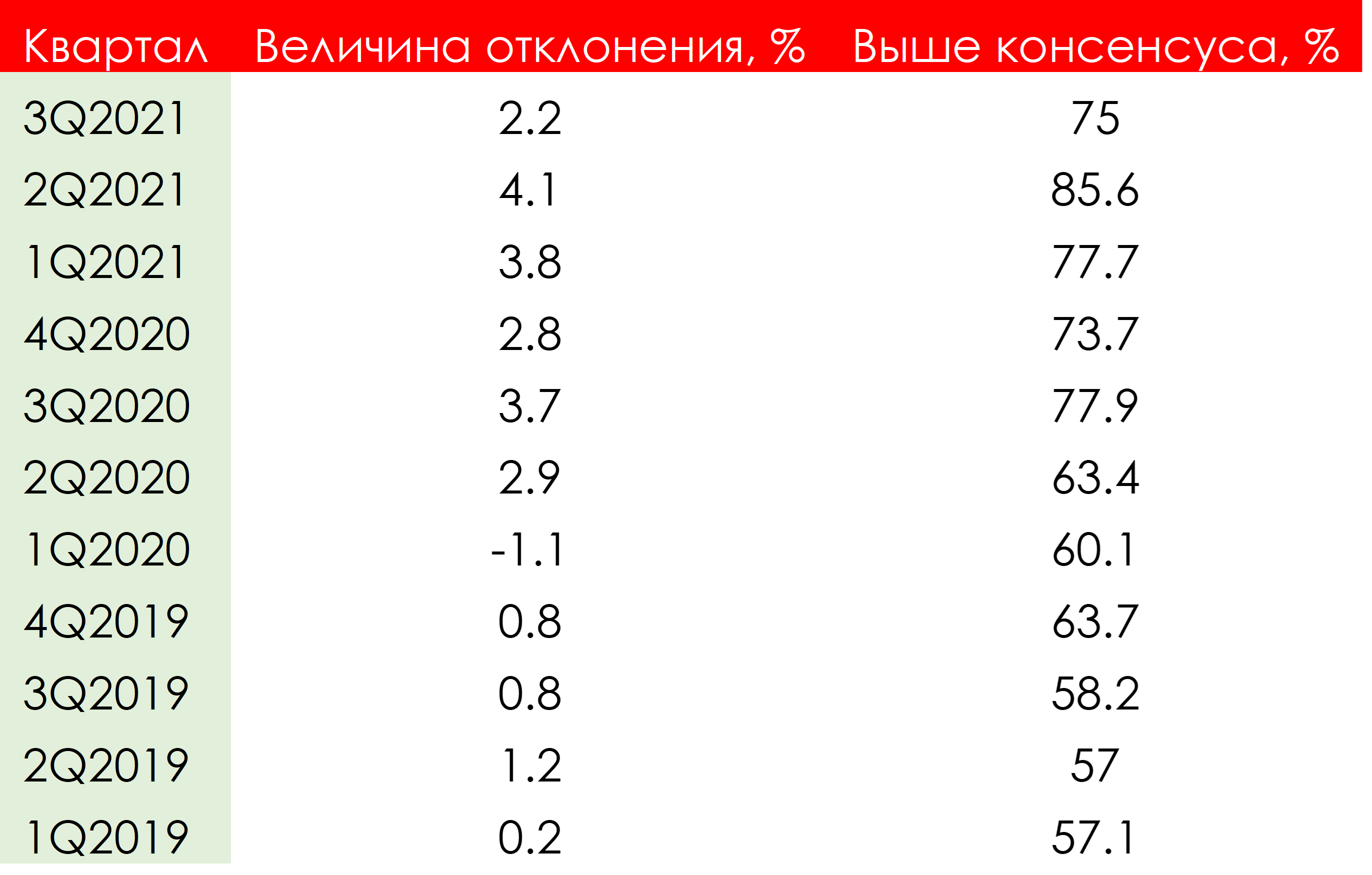

75% отчитавшихся компаний представили результаты по выручке выше консенсусного прогноза. В целом фактическая выручка компаний превзошла консенсус-прогноз на 2,2%. Наибольшие расхождения с прогнозами аналитиков показали компании в секторе энергетики (+10,9%) и в секторе коммунальных услуг (-19,6%). В случае обоих секторов причиной резкого расхождения с прогнозами стали необыкновенно высокие цены на энергоносители. Кроме того, рост выручки отчитавшихся компаний в годовом выражении составил 15,3%, что было вызвано в основном необыкновенно высоким ростом выручки энергетических компаний (>50%). Тем не менее, не стоит забывать, что также одной из причин высоких показателей в 2021 году является эффект низкой базы 2020 года.

S&P 500: фактическая выручка VS консенсус

Источник: FactSet

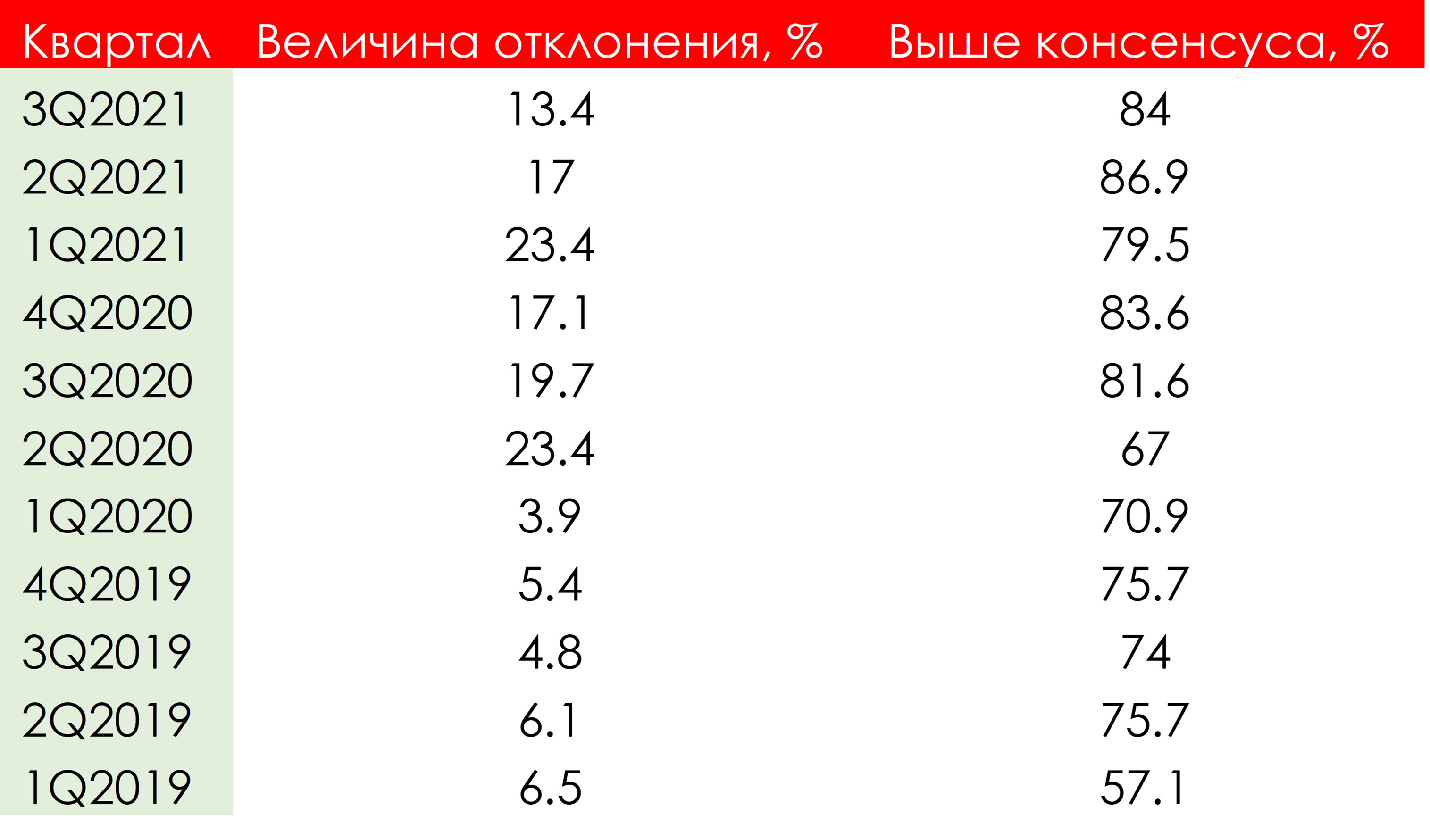

Похожая ситуация, что и с выручкой, наблюдается с результатами по прибыли. 84% компаний представили результаты по квартальной прибыли выше среднего прогноза аналитиков. Фактическая прибыль была выше консенсус-прогноза на 13,4%. Самые большие расхождения с прогнозными значениями зафиксировали финансовые (+19,6%) и IT-компании (+16,8%). Рост прибыли отчитавшихся компаний составил 32,7%.

S&P 500: фактическая прибыль VS консенсус

Источник: FactSet

Что нам готовит будущее?

Таким образом, пока что компании продолжают позитивно удивлять инвесторов и аналитиков. Аналитики FactSet приводят данные, что за последние 5 лет фактические данные в среднем превышали консенсус-прогнозы по прибыли на 8,4% (а в среднем за последние 12 месяцев на 19,1%). Это значит, что, если в среднем ошибки консенсус-прогноза в этом квартале будут соответствовать историческим, смешанный рост прибыли в годовом выражении в этом квартале может превысить 30% (сейчас аналитики в среднем ожидают рост прибыли на 27,6% г/г). Кроме того, по данным Yardeni Research, консенсус-прогноз по росту прибыли в 4 квартале 2021 года составляет 20,4% (что означает рост >40% за весь 2021 год).

В то же время менеджмент уже отчитавшихся компаний в основном проявляет осторожность относительно прогнозов по прибыли. Только 12 компаний, входящих в индекс S&P 500, предоставили прогнозы относительно прибыли в 4 квартале. Такая осторожность связана с хрупкостью потребительского спроса и мировыми задержками поставок товаров.

Источник: FactSet

Осторожности относительно выходящих отчетностей придерживается и Bank of America, который сообщает, что в третьем квартале было практически рекордное количество предупреждений менеджмента насчет прибыли с 2011 года. BofA видит в этом показатель риска относительно перспектив роста в 2022 году.

Вывод

В целом несмотря на то, что отчеты компаний не перестают удивлять инвесторов и аналитиков достижениями новых вершин, можно заметить осторожность менеджмента относительно прогнозов будущих результатов и тренд к снижению роста выручки и прибыли компаний во всех секторах, что связано с завершением послековидной фазы восстановления экономики. В отдельных секторах негативное давление на финансовые результаты компаний оказывают задержки поставок, инфляция и высокие цены на энергоносители. Кроме того, близится ожидаемое сокращение мягкой денежно-кредитной политики ФРС. Это означает, что будущие периоды уже не принесут тех головокружительных результатов, которые показал нам 2021 год.

Мы видим, что высокая инфляция и стоимость энергоресурсов по-разному оказывают влияние на разные сектора. В рамках нашей аналитики мы открыли 8 инвест-идей на рынке США, которые уже принесли первую прибыль подписчикам.