24 июня, вышла новость о том, что цена российского энергетического угля на Европейском рынке снизилась до минимума с июня 2016 г. — $47 за 1 т (на условиях FOB Рига).

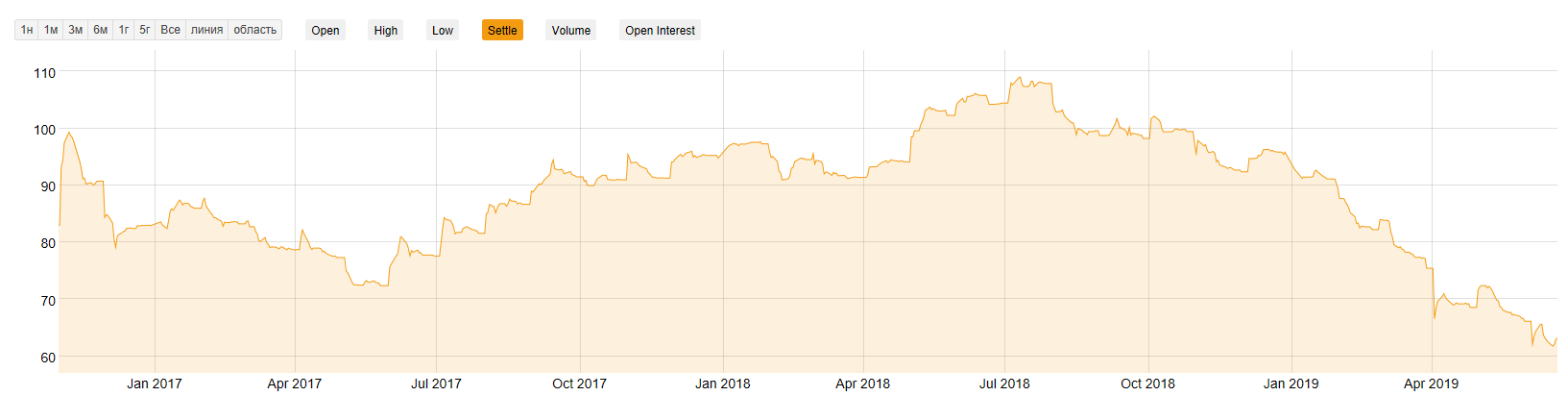

К сожалению производителей энергетического угля, ситуация действительно критическая. Цены на энергетический уголь в Европе начали стремительно падать с конца 2018 года. Посмотрим на динамику бенчмарка CIF ARA (API 2)

Котировка API 2 является эталонной ценой на уголь, импортируемый в Северо-Западную Европу.

Текущая цена бенчмарка находится на уровне 48,9 (-52% относительно максимумов в 2018 году).

Динамика бенчмарка CIF ARA (API 2)

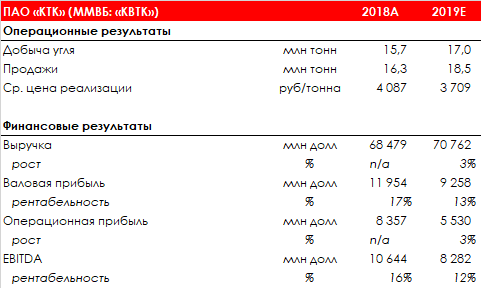

Как это повлияет на производителей угля — пример КТК

В рамках платной подписки мы анализировали КТК и пришли к выводу, что, несмотря на снижение цен на энергетический уголь, в 2019 году компания фундаментально могла быть привлекательной.

Основной момент заключался в том, что из-за долгосрочных контрактов, цена по которым пересчитывается в соответствие бенчмарку раз в полгода, и запланированного роста продаж угля компания еще могла показать рост выручки.

Ведомости пишут, что текущие цены ниже уровня безубыточности. Мы посмотрели, какая цена бенчмарка является уровнем безубыточности для КТК — 69 долларов за тонну API 2. Возможно, в следующем году при текущей ситуации, КТК станет убыточным производителем энергетического угля.

Сегодня также Коммерсанте появилась новость о том, что КТК планирует снижать добычу угля, а “аналитики пока считают перспективу падения добычи в целом по отрасли неочевидной, связывая проблемы КТК с тем, что компания еще не успела переориентировать свои поставки в Азию”.

- Насколько КТК планирует сократить добычу, еще неизвестно. Тем не менее, если компания вернется к объемам продаж прошлого года, то валовая рентабельность составит всего лишь 2% даже при текущих ценах на 2019 год.

- Второй момент заключается в том, что доля продаж в Азию в экспорте КТК по итогам 2018 года и так составляет 70–75%. А дальнейшее смещение фокуса на азиатские рынки остается под вопросом. Например, Китай планирует сократить импорт энергетического угля в 2019 года на 10–12 млн тонн.

- Бенчмарки энергетического угля сильно коррелируют. Посмотрим на динамику других бенчмарков

FOB Newcastle (Азия)

FOB Richards Bay (Южная Африка)

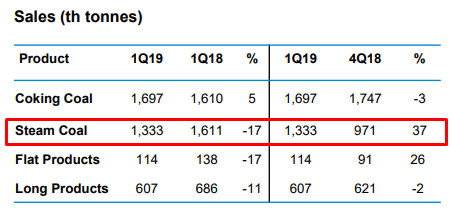

Еще одна потенциальная жертва — Мечел

Продажи энергетического угля стабильно составляют 35% всех продаж компании. Падение цен на энергетический уголь наряду с падением цен на сталь и коксующийся уголь окажет отрицательный мультипликаторный эффект на финансовые результаты компании.

Доля энергетического угля в выручке составляет 15%. Падение цен на энергетический уголь на 20% “съест” 0,5 п.п. рентабельности по EBITDA, что критично для Мечела ввиду высокой долговой нагрузки.

Страны переходят на более экологический вид топлива — СПГ, поэтому вряд ли можно ожидать коррекции цен на энергетический уголь. Если говорить про азиатский рынок, то при падающем спросе в Китае и растущем предложении из Австралии (основной поставщик угля в Китай) и России цены на энергетический уголь будут падать.