Top of mind

Похоже, что нефть упадет еще ниже (когда пройдет ураган, а covid случаев будет еще больше к этому моменту), а волатильность будет еще выше (в преддверии выборов).

Волатильность в ближайшие две недели будет оставаться высокой, на ней наши акции могут еще попадать. В этих точках логично добирать сильные акции. Наш рынок сейчас в той точке, когда продавать, чтобы купить чуть пониже, опасно, т.к. можно упустить низкие цены, которых больше не будет.

Выборы в США – мониторим ситуацию, Трамп побеждает

- Новых результатов опросов от Trafalgar Group не выходило. По нашим оценкам, сейчас побеждает Трамп по голосам (268 против 260). Но важно, что для победы нужно 270+, то есть если ситуация останется в статусе кво, в США будет второй тур.

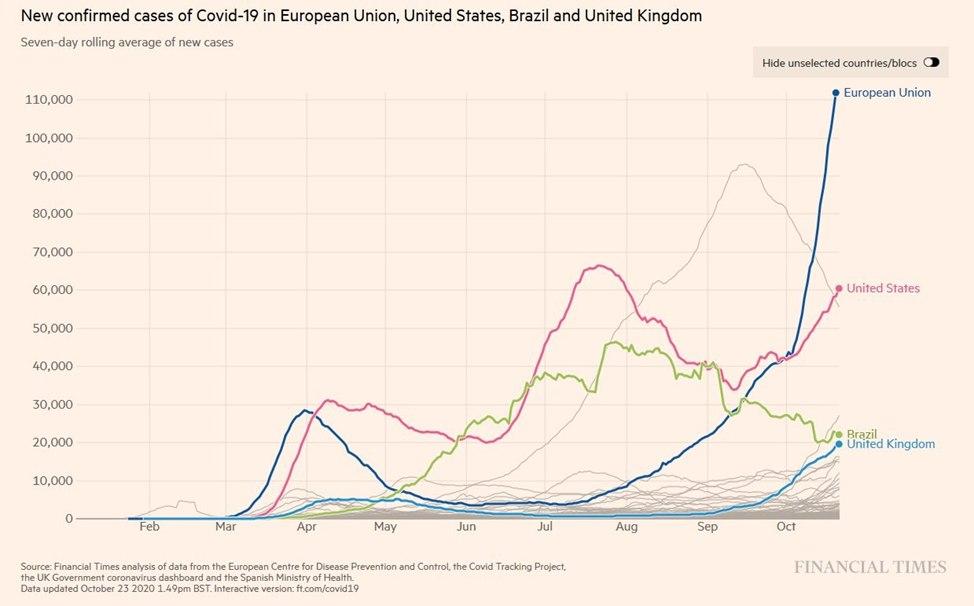

Вторая волна коронавируса в Европе – стремительный рост, но на горизонте нескольких месяцев ситуация будет улучшаться

- Мы думаем, что в Европе в ближайшие недели мы увидим более тяжелую ситуацию с коронавирусом, где будет два варианта. Первый вариант - будет локдаун, что хорошо, потому что после него будет вакцина и после снятия ограничений экономика будет восстанавливаться. Второй вариант – не будет локдауна, что тоже хорошо, потому что экономика обойдется без второго шока. Денежные стимулы в итоге обоих вариантов будут, чтобы поддержать экономику с учетом второй волны.

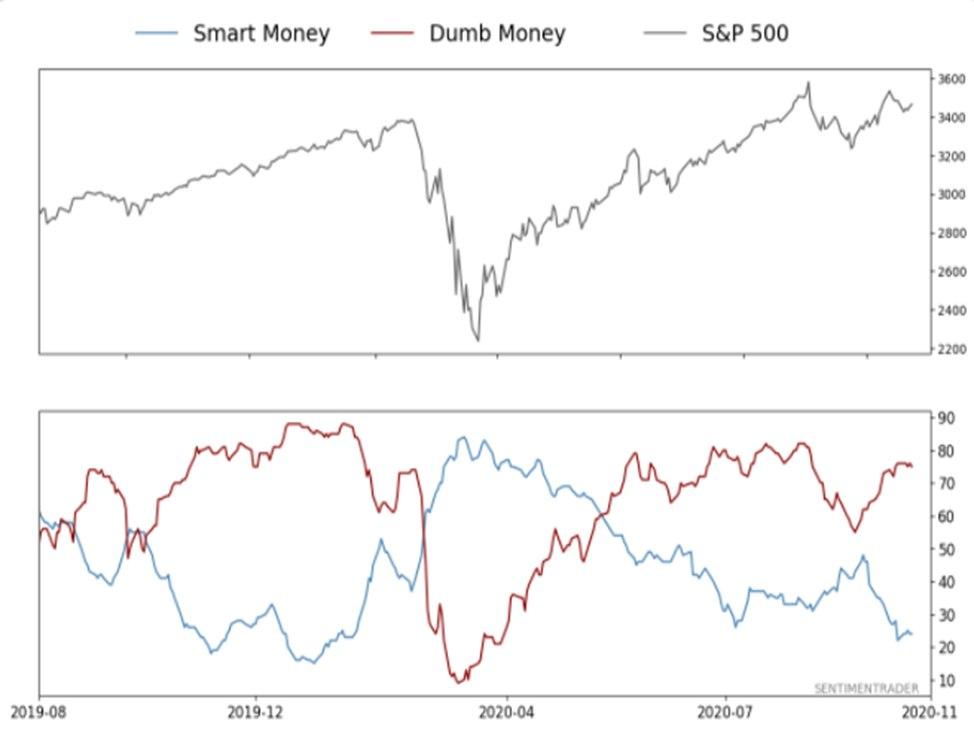

Коррекция на рынке США – умные деньги пока не покупают.

- Важно, что речь об индексе S&P, а не о всех и каждом секторе. В индексе больше трети занимают технологические гиганты, поэтому нежелание покупать индекс вероятно относится по большей части к этим активам.

Рынок акций РФ

Сейчас нужно ориентироваться на фундаментал, и медленно набирать фундаментально интересные акции в свой портфель, при этом понимая, что высокая волатильность впереди может привести к просадкам по портфелю.

Если смотреть на Норникель, то ситуация выглядит неоконченной, то есть на Норникель могут взвалить дополнительные соцрасходы. Но если посмотреть на бюджет города Норильска и бюджет по реновации, то видно, что реалистичный максимум помощи от Норникеля будет 50 млрд руб (около 15% от дивидендов по итогам 2019). То есть на негативных новостях по Норникелю просадки логично выкупать.

Рынок облигаций РФ

В понедельник оборот торгов в ОФЗ значительно вырос и составил 33 млрд руб. Вчера цены рублевых госбумаг снижались вследствие продолжающийся фиксации прибыли, толчком к которой послужило решение ЦБ в пятницу. Средние и длинные бумаги выросли в доходности на 1-2 б.п. 10-летний ОФЗ-26228 +2 б.п. (YTM 5,99%).

Сегодня Минфин объявит параметры завтрашнего аукциона. Мы ожидаем, что это будет такая же комбинация из ОФЗ-ПК и ОФЗ-ПД, как и на прошедших аукционах.

На первичном рынке корпоративного долга активность уменьшилась.